評価倍率表の見方と倍率地域の土地の相続税評価額の算出方法

相続や贈与によって取得した土地は、相続税や贈与税の課税対象となります。

相続税や贈与税の税額を計算するに当たっては、その土地の相続税評価額を算出しなければなりません。

土地の相続税評価額を算出するには、いくつかの方式がありますが、郊外の土地については、倍率方式で算出すべきことが多いでしょう。

倍率方式で土地を評価するためには、評価倍率表の見方を知っておかなければなりません。

この記事では、評価倍率表の見方と、倍率地域(倍率方式によって土地の相続税評価額を算出すべき地域)の土地の相続税評価額の算出方法について、わかりやすく説明します。

評価倍率表とは?

評価倍率表とは、地域と地目ごとの評価倍率を表にしたものです。

評価倍率とは、路線価が定められていない地域の土地の相続税評価額を算出するために、その土地の固定資産税評価額に乗じる(掛け算する)倍率のことです。

路線価とは

路線価とは、路線(道路)に面した土地の1平方メートル当たりの評価額のことです。

市街地の路線には路線価が定められており、路線価が定められている路線に面した土地は路線価をもとに評価しますが、郊外の路線には路線価が定められておらず、そのような土地は評価倍率を元に評価します。

評価倍率表は何に使う?

評価倍率表は、評価対象の土地の評価方式を確認するため、もしくは、評価方式が倍率方式の場合は評価倍率を確認するために用いられます。

倍率方式を用いるべき地域(倍率地域)では、評価倍率を用いて相続税評価額を算出します。

土地を相続や贈与によって取得した場合、相続税や贈与税の申告の要否の判断や税額の計算のために、その土地の相続税評価額を算出する必要があります。

土地の評価方式の確認方法、評価倍率表の見方

土地の相続税評価額の評価方式には次の3つがあります。

- 路線価方式

- 倍率方式

- 宅地比準方式

評価方式の使い分け

路線価方式は市街地など路線価が定められている地域(路線価地域)で、倍率方式は郊外など路線価が定められていない地域(倍率地域)で、宅地比準方式は市街地にある農地等について、土地の相続税評価額の算出に用います。

評価方式の調べ方

評価方式は、地域と地目ごとに評価倍率表に定められています。評価対象の土地の評価方式を調べる手順は次のとおりです。

- 国税庁ウェブサイトの「財産評価基準書」のページにアクセス

- 評価倍率を調べたい年のボタンをクリック

※相続税の場合は相続開始の年、贈与税の場合は贈与を受けた年 - 都道府県名をクリック

- 「評価倍率表」欄の下の「一般の土地等用」、「大規模工場用地用」または「ゴルフ場用地等用」のうち、該当するものをクリック(通常は「一般の土地等用」)

- 区市町村名をクリック

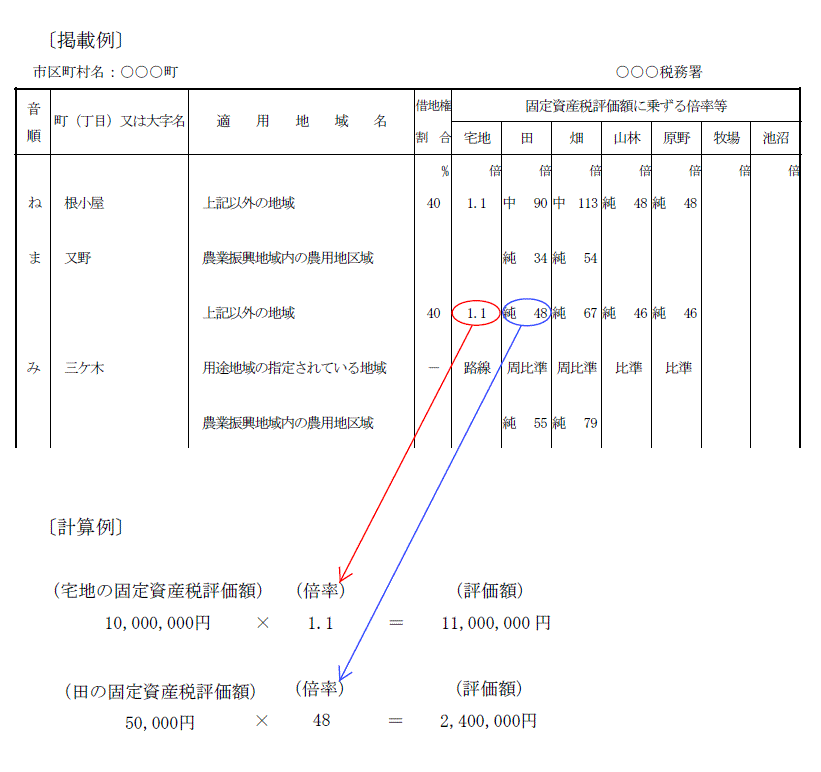

評価倍率表を開いたら、「町(丁目)又は大字名」欄と「適用地域名」欄を参照し、土地がある地域を探します。

土地がある地域が見つかったら、「固定資産税評価額に乗ずる倍率等」欄の「宅地」の欄に「1.1」等の数字が記載してあれば倍率方式、「路線」と記載してあれば路線価方式、「比準」、「市比準」または「周比準」と記載してあれば宅地比準方式によって評価します。

土地の地目は後記の固定資産評価証明書または固定資産税・都市計画税の課税明細書で確認できます。

固定資産評価証明書や課税明細書に記載されている地目と現況の地目が異なる場合は、現況の地目に基づきます。

例えば、課税地目が山林であっても、現況は宅地として利用している場合は、宅地の欄を参照します。

また、一つの土地を複数の地目で利用している場合は、地目ごとに相続税評価額を算出して合算します。

倍率方式による相続税評価額の算出方法

倍率方式による相続税評価額は、「固定資産税評価額×評価倍率」で算出することができます。

例えば、固定資産税評価額が1000万円で、相続税の評価倍率が1.1倍の土地の相続税評価額は、1000万円×1.1倍=1100万円です。

「宅地」の場合の評価倍率は、ほとんどが「1.1」になっています。

固定資産評価額の調べ方

固定資産税評価額は、次のいずれかの書類で確認することができます。

- 固定資産評価証明書

※固定資産課税台帳登録事項証明書または固定資産課税台帳記載事項証明書という名称になっている自治体もあります - 固定資産税・都市計画税の課税明細書

固定資産評価証明書を取得するには交付手数料が必要ですが、証明書で確認する方が確実ですし、相続税の申告や登記の際には固定資産評価証明書が必要なので取得しても無駄にはなりません。

登記申請を司法書士に依頼する場合は、固定資産評価証明書は司法書士が取得してくれることが多いでしょう(相続税申告の場合は税理士が取得)。

取り急ぎ、評価額だけ知りたいということであれば、評価証明書を取得しなくても、固定資産税・都市計画税の課税明細書で確認することができます。

課税明細書は、毎年4月〜6月頃(市町村によって異なります)に納税義務者に届く「固定資産税・都市計画税 納税通知書」に同封されています(別送の場合もあります)。

課税明細書の「価格」または「評価額」の欄に記載されている金額が、固定資産税評価額です。

なお、固定資産評価証明書で確認する場合でも課税明細書で確認する場合でも、相続開始の年(贈与の場合は贈与を受けた年)のものを確認してください。

縄伸びしている場合は実際の地積で再計算する

課税明細書等に記載されている地積と実際の地積が異なる(縄伸びしている)場合は、以下の算式によって、実際の地積に計算し直します。

固定資産税評価額×(実際の地積/課税明細書等に記載された地積)×評価倍率

評価額を減額できるケース

次のいずれかに該当するケースでは、土地の評価額を減額できます。

- セットバックがある宅地

- 「地積規模の大きな宅地の評価」の要件を満たす宅地

- 都市計画道路の予定地

いずれかに該当する可能性がある場合は、相続税が安くなる可能性があるため、相続税に精通した税理士に相談することをお勧めします。

まとめ

以上、評価倍率表について説明しました。

土地の評価額は、相続税に精通した税理士に依頼することで大幅に低くなることがあり、その場合、相続税などの税金も安くなります。

土地を相続や贈与で取得した場合は、相続税に詳しい税理士に相談することをおすすめします。税理士をお探しの方はe税理士までご連絡ください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続税に関する他の記事

-

現預金のみの遺産が一番損⁉相続財産ケース別チェックポイント

現預金のみの遺産が一番損⁉相続財産ケース別チェックポイント

-

農地の相続税には、納税猶予特例の 活用がおすすめ!

農地の相続税には、納税猶予特例の 活用がおすすめ!

-

相続税の修正申告が必要なケースとペナルティー、加算税と延滞税

相続税の修正申告が必要なケースとペナルティー、加算税と延滞税

-

多すぎる弔慰金は相続税の課税対象となることも!?知っておきたい弔慰金と死亡退職金のこと

多すぎる弔慰金は相続税の課税対象となることも!?知っておきたい弔慰金と死亡退職金のこと

-

相続税の計算で相続財産から控除できる葬式費用とは?

相続税の計算で相続財産から控除できる葬式費用とは?

-

2月23日は税理士記念日|記念日の由来と相続相談するときの注意点

2月23日は税理士記念日|記念日の由来と相続相談するときの注意点

-

相続税還付|納め過ぎた税金が戻ってくる?還付請求のポイントと手続きの流れ

相続税還付|納め過ぎた税金が戻ってくる?還付請求のポイントと手続きの流れ

-

相続税は電子申告が可能に!e-Taxで提出する際の注意点とは?

相続税は電子申告が可能に!e-Taxで提出する際の注意点とは?

-

相続税の障害者控除の税額控除に必要な適用要件と控除額算出方法

相続税の障害者控除の税額控除に必要な適用要件と控除額算出方法

-

相続税対策を税理士に依頼するケースと依頼内容|税理士の選び方や相場は?

相続税対策を税理士に依頼するケースと依頼内容|税理士の選び方や相場は?