相続税の障害者控除の税額控除に必要な適用要件と控除額算出方法

相続人に障害のある方がいる場合は、相続税の申告の際に、障害者控除(障害者の税額控除)を受けることができます。

障害者控除は、障害者本人だけでは使いきれないほど高額になることもあります。その場合は、扶養義務者であるほかの相続人の相続税額から、控除しきれなかった分を差し引くことができます。

もし障害者手帳などを持っていない場合でも、一定の要件を満たしていれば、障害者控除を受けられる場合もあります。相続税対策の面でも、使える控除はなるべく使いたいものです。

この記事では、障害者控除についてどのような人が要件に該当し、実際にいくら控除されるのかなど、詳しい情報をお伝えします。

目次

相続税の障害者控除とは

障害者控除とは、障害者が相続(遺贈を含む)で財産を受け継いだ場合、その人の相続税の金額から一定額を減らすことができる特例です。亡くなった人が障害者であった場合は、特例を受けることはできません。

相続税の障害者控除は、両親が亡くなった後に残された障害者や、障害者を扶養する親族の生活を保護することを目的に設定された制度です。

障害者控除を受けられる適用要件

相続税の障害者控除を受けることができるのは、85歳未満の相続人で、以下の3つの要件すべてを満たしている必要があります。

- 相続や遺贈で財産を取得した時に日本国内に住所があること

- 相続や遺贈で財産を取得した時に障害者であること

- 相続や遺贈で財産を取得した人が法定相続人(相続の放棄があった場合には、その放棄がなかったものとした場合における相続人)であること

これらのどれか1つでも該当しない場合は、適用外になります。

1.日本国内に住所があること

ひとつ目の要件は、相続や遺贈で財産を取得した時に、日本国内に住所がある人です。

日本国内に住所があったとしても、一時居住者(相続開始時に在留資格があった人のうち、相続開始15年以内で日本に住所のあった期間が合計10年以下の人)だとみなされる場合は、扱いが変わることもあります(国税庁HP「相続人が外国に居住しているとき」参照)。

2.障害者であること(一般障害者もしくは特別障害者)

2つ目の要件は、相続や遺贈で財産を取得した時に、税法上の障害者であることです。

障害者控除を受けられる障害者には要件が定められており、それを満たしていない場合、控除の対象にはなりません。

身体障害者手帳、精神障害者保健福祉手帳、戦傷病者手帳をすでに持っていたり、手帳を申請中など、障害者であることを証明できることが必要です。

なお、障害の程度によって「一般障害者」と「特別障害者」の2つに分けられます。特別障害者の方が障害の程度が重く、その分、控除額も大きくなります。

一般障害者

児童相談所などの判定により知的障害者とされた人のうち、重度の知的障害者ではない人が一般障害者とされます。(判定は「療育手帳」等で行います。なお療育手帳は、愛護手・愛の手帳・みどりの手帳など、自治体によって名称が異なります)。

- 「精神障害者保健福祉手帳」の交付を受けていて、障害等級が2級、または3級である人

- 「身体障害者手帳」の交付を受けていて、障害の程度が3級から6級までである人

- 「戦傷病者手帳」の交付を受けていて、障害の程度が恩給法に定める第4項症から第6項症等と記載されている人

- その他、市区町村長等により認定を受けている一定の人(国税庁HP「一般障害者の範囲」参照)

特別障害者

- 精神上の障害により事理を弁識する能力を欠く常況にある人

- 児童相談所等の判定(判定は「療育手帳」等で行います)により知的障害者とされた人のうち、重度の知的障害者とされた人

- 「精神障害者保健福祉手帳」の交付を受けていて、障害等級が1級である人

- 「身体障害者手帳」の交付を受けていて、障害の程度が1級、または2級である人

- 「戦傷病者手帳」の交付を受けていて、精神上、または身体上の障害の程度が恩給法別表第一号表の二の特別項症から第三項症までである者として記載されている

- その他、市区町村長等により認定を受けている一定の人(国税庁HP「特別障害者の範囲」参照)

3. 相続や遺贈で財産を取得した人が法定相続人であること

相続税の障害者控除を受けるためには、障害者である当事者が法定相続人であり、財産を取得していることも要件のひとつです。

障害者である方が遺産を受け取っていたとしても、その方が法定相続人でなければ、障害者控除は受けられません。

法定相続人以外の人が財産を取得できるパターンには、次のような例があります。

- 遺言書による遺贈で財産を取得した場合

- 生命保険の死亡保険金の受け取った場合

上記のような場合でも、相続税を納める必要はありますが、障害のある人が法定相続人でない場合は、障害者控除の適用はありません。また親族内に障害者がいるだけでは、障害者控除の対象にはなりません。

財産を取得していない場合、そもそも相続税を収める必要がないと判断され、障害者控除の適用がなされません。よって、障害者控除の適用を受けたい場合は、少額でも良いので、障害のある相続人に遺産を相続してもらうことが必要です。

障害者控除額の算出方法

障害者控除の額は、その障害者が満85歳になるまでの年数1年につき、一般障害者の場合は10万円、特別障害者の場合は20万円で計算した額です。年数の計算に当たり、1年未満の期間があるときは切り上げて1年として計算します。

計算方法

一般障害者の場合

特別障害者の場合

その障害者が今回の相続以前の相続においても障害者控除を受けているときは、控除額が制限されることがあります。

①一般障害者の控除額の算出方法(例)

では具体例で、一般障害者の控除額を計算してみましょう。

一般障害者の控除額算出方法

例)相続人Aの年齢:40歳1ヵ月(相続開始日の年齢)

障害者の区分:一般障害者

85歳になるまでの年数:85歳-40歳1ヵ月=44年11ヵ月 → 端数切り上げで45年

控除額=10万円×45年=450万円

控除額は450万円になり、障害者本人の相続税額から差し引かれます。

②特別障害者の控除額の算出方法(例)

特別障害者の控除額算出方法

例)相続人Bの年齢:40歳11ヵ月(相続開始日の年齢)

障害者の区分:特別障害者

85歳になるまでの年数:85歳-40歳11ヵ月=44年1ヵ月 → 端数切り上げで45年

控除額=20万円×45年=900万円

控除額は900万円になり、障害者本人の相続税額から差し引かれます。

相続税の障害者控除に関しては、平成27年の改正で控除額の引き上げがありました。以前は、1年につき一般障害者は6万円、特別障害者は12万円でしたが、改正後は一般障害者10万円、特別障害者20万円となりました。

障害者手帳がない場合でも、障害者の税額控除を受けられる

一般障害者や特別障害者などに該当せず、障害者手帳を持っていない方でも、認知症や寝たきりなどで日常生活に支障があると認められた場合、「障害者控除対象者認定書」を交付してもらえます。

障害者控除対象者認定書を取得すれば、相続税の申告の際に、障害者控除を受けることができます。

なお、この障害者の控除対象者認定書を取得することで、相続税だけでなく、所得税や住民税の控除を受けることもできます。

障害者控除額が控除しきれない場合、ほかの相続人の相続分から控除される

相続税の障害者控除については、障害者が若かった場合など、控除額が高額になることもあります。

相続税の総額よりも控除額のほうが大きく、全額控除しきれなかった場合は、他の相続人かつ「障害者の扶養義務者」の相続税から控除することができます。

障害者の扶養義務者とは

障害者の扶養義務者は、以下のいずれかに該当する人です。実際に、その障害者を扶養しているかどうかは問われません。

- 障害者の扶養義務者

- 配偶者

- 直系血族

- 兄弟姉妹

- 3親等内の親族のうち一定のもの

扶養義務者が障害者控除額を差し引ける場合

障害者控除が、障害者本人の相続税から引ききれなかった場合、扶養義務者の相続税から差し引くことができます。実際にどのように計算するか、算出方法をお伝えします。

扶養義務者の障害者控除の計算例

亡くなった人:父

相続人:長男(一般障害者、55歳3ヵ月)、次男(扶養義務者)

- 障害者控除前の相続税額

- 長男(障害者)の相続税額:200万円

- 次男の相続税額:200万円

- 長男の障害者控除額

- 85歳―55歳3ヵ月=29年9ヵ月 → 端数切り上げ30年×10万円=300万円

- 障害者控除後の相続税額

- 長男の相続税額:200万円-300万円=-100万円 → 相続税額:0円

- 次男の相続税額:200万円-100万円=100万円

【解説】長男の相続税額から控除しきれなかった障害者控除額100万円を、扶養義務者である次男の相続税額から控除。

扶養義務者が複数いる場合は、引ききれなかった分の障害者控除額をどのような配分で使うかの規定はありません。相続人同士で話し合って決めてください。

障害者控除は高額になることも多いため、相続税の税額よりも大きくなることがあります。その場合、相続税を納める必要はないので、相続税の申告も必要ありません。

相続税の申告が必要なのは、控除額よりも相続税が上回った人だけです。

障害者控除を受けることで、相続人全員の相続税がゼロになった場合は、誰も相続税を納めなくて良いということになります。

障害者控除の金額が相続税より多かった場合だけでなく、そもそも相続税を収める必要がない人は、障害者控除の申請をする必要もありません。

相続税に関しては、もともと基礎控除額があり、相続財産が基礎控除額を超過した分にだけ、相続税がかかります。

相続税の課税対象額の算出方法

(例) 相続財産が5,000万円で、法定相続人が4人いた場合

5,000万円―【3,000万円+(4人×600万円=2,400万円)】=―400万円

つまり上記の場合であれば、障害者控除を使わなくても、そもそも相続税がかかりません。相続税の申告も、障害者控除の申請もする必要がありません。

相続税の障害者控除の申告方法

相続税の申請は、故人(被相続人)が亡くなり、相続が開始してから10ヵ月以内に、管轄の税務署にて行います。

相続税の障害者控除を受けたい場合、税務署へ相続税申告を行う際に、必要書類を提出して申告する必要があります。

税務署への提出書類

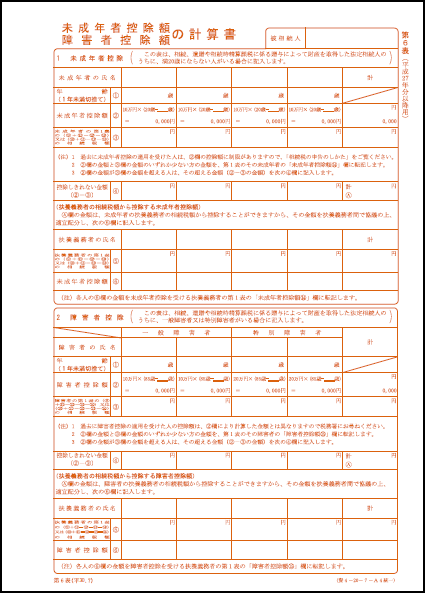

税務署へ相続税申告を行う際に、相続税申告書の第6表「未成年者控除額・障害者控除額の計算書」に必要事項を記入して、障害者控除の要件を満たす障害者であることの証明書類を提出します。様式については、国税庁ホームページから最新のものをダウンロードしてください。

第6表「未成年者控除額・障害者控除額の計算書」

記入事項

- 障害者の氏名(一般障害者・特別障害者の区分)

- 障害者の年齢

- 障害者の相続税の控除額

- 障害者の相続税額

- 控除しきれない金額

- 扶養義務者の氏名

- 扶養義務者に適用される控除額など

相続税の障害者控除の申告の注意点

過去に、別の相続で障害者控除を受けている場合、次の相続時(二次相続)には、障害者控除の金額が制限されることがあります。

以下の計算方法で算出した金額①②のうち、少ない方が障害者控除の適用額になります。

一般障害者の場合

特別障害者の場合

なお、前回の相続時と今回の相続時で、障害の程度が変わった場合と変わらない場合とで計算に違いが出ますので、注意が必要です。

相続税の障害者控除に関するQ&A

Q:遺言で障害者である孫に財産を遺したいと考えているが、障害者控除は受けられませんか?

孫は法定相続人にならないので、相続税の障害者控除を受けることはできません。

ただし贈与税に関しては、「障害者非課税信託申告書」を信託会社を通じて、税務署に提出することで、一定額の税額控除を受けることもできます。

Q:障害者本人の控除で使いきれなかった分を、相続人で使おうと思いますが、割合は決まっていますか?

障害者控除額のうち、使いきれなかった分については、障害者の扶養義務者であるほかの相続人が使うことができます。誰がいくら使うかなどの決まりはないので、扶養義務者同士で話し合って決めてください。

Q:障害者控除と、ほかの税額控除を合わせて使うことはできますか?

税金の控除については、複数のものを同時に使うこともできます。

相続税の税額控除については、障害者控除以外にも、配偶者控除、未成年者の税額控除、相次相続控除などがあります。

いずれの税額控除も併用することが可能です。相続人が未成年だった場合、次の要件をすべて満たしていれば、相続税の未成年者控除も適用対象になります。

(1) 相続や遺贈で財産を取得したときに日本国内に住所がある人(一時居住者で、かつ、被相続人が一時居住被相続人又は非居住被相続人である場合を除きます。)又は、相続や遺贈により財産を取得したときに日本国内に住所がない人でも次のいずれかに当てはまる人

イ 日本国籍を有しており、かつ、その人が相続開始前10年以内に日本国内に住所を有していたことがある人。

ロ 日本国籍を有しており、かつ、相続開始前10年以内に日本国内に住所を有していたことがない人(被相続人が、一時居住被相続人又は非居住被相続人である場合を除きます。)。

ハ 日本国籍を有していない人(被相続人が、一時居住被相続人、非居住被相続人又は非居住外国人である場合を除きます。)。

(注) 「一時居住者」、「一時居住被相続人」、「非居住被相続人」及び「非居住外国人」については、相続人が外国に居住しているときをご覧下さい。

(2) 相続や遺贈で財産を取得したときに20歳未満である人

(3) 相続や遺贈で財産を取得した人が法定相続人(相続の放棄があった場合には、その放棄がなかったものとした場合における相続人)であること。

(国税庁HP「未成年者の税額控除」より抜粋)

Q:要介護状態の場合も、障害者控除は適用されますか?

要介護認定を受けている場合でも、すぐさま障害者控除の対象になるわけではありません。ただし、市区町村役場などで申請し、一定の要件を満たしていれば、「障害者控除対象者認定書」を取得できます。

障害者控除対象者認定書を取得することで、相続税の障害者控除を受けることができます。お住まいの市区町村役場にお問い合わせください。

これを取得することで、要介護認定を受けている人も障害者控除を受けることが可能になります。

まとめ

今回の記事では、障害者やその家族の生活を保護するための税額控除、相続税の障害者控除についてご紹介しました。

相続税の申告については、故人(被相続人)が亡くなったことを知った日の翌日から10ヵ月以内に行います。

相続税の申告は個人で行うこともできますが、不安な場合は、相続を得意とする税理士に依頼することをおすすめします。

「e税理士」ではお近くの専門家との無料相談をご案内しています。相続税の障害者控除でお困りの方はお気軽にご相談ください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続税に関する他の記事

-

現預金のみの遺産が一番損⁉相続財産ケース別チェックポイント

現預金のみの遺産が一番損⁉相続財産ケース別チェックポイント

-

農地の相続税には、納税猶予特例の 活用がおすすめ!

農地の相続税には、納税猶予特例の 活用がおすすめ!

-

相続税の修正申告が必要なケースとペナルティー、加算税と延滞税

相続税の修正申告が必要なケースとペナルティー、加算税と延滞税

-

多すぎる弔慰金は相続税の課税対象となることも!?知っておきたい弔慰金と死亡退職金のこと

多すぎる弔慰金は相続税の課税対象となることも!?知っておきたい弔慰金と死亡退職金のこと

-

相続税の計算で相続財産から控除できる葬式費用とは?

相続税の計算で相続財産から控除できる葬式費用とは?

-

2月23日は税理士記念日|記念日の由来と相続相談するときの注意点

2月23日は税理士記念日|記念日の由来と相続相談するときの注意点

-

相続税還付|納め過ぎた税金が戻ってくる?還付請求のポイントと手続きの流れ

相続税還付|納め過ぎた税金が戻ってくる?還付請求のポイントと手続きの流れ

-

相続税は電子申告が可能に!e-Taxで提出する際の注意点とは?

相続税は電子申告が可能に!e-Taxで提出する際の注意点とは?

-

相続税対策を税理士に依頼するケースと依頼内容|税理士の選び方や相場は?

相続税対策を税理士に依頼するケースと依頼内容|税理士の選び方や相場は?

-

相続税の非課税枠|相続税の基礎控除額と非課税財産

相続税の非課税枠|相続税の基礎控除額と非課税財産