相続で一番優位な立場は妻!?知っておくべき配偶者の相続の仕組み

相続において配偶者はとても重要な立ち位置であり、少子化の昨今、被相続人の財産を配偶者だけが受け取るケースも珍しくありません。ただその理由や「法定相続人」の数によって、相続税の額や注意しなければならないこともあります。この記事では、相続における相続の順位や、相続人が被相続人の配偶者のみになるのはどのようなケースがあるか、その場合の相続税、節税のポイントなどについてご説明します。

- 相続では、法定相続人に誰が当てはまるかという「法定相続人の範囲」が重要。内縁や事実婚は対象外

- 配偶者がすべての財産を相続できるのは、第3順位までの法定相続人が誰もいない場合。遺言も有効な手段

- 配偶者だけが相続することになった経緯や手続きによって、相続税の税額が異なる

相続手続きについての無料相談は、e税理士(0120-951-761)へ。お気軽にお電話ください。

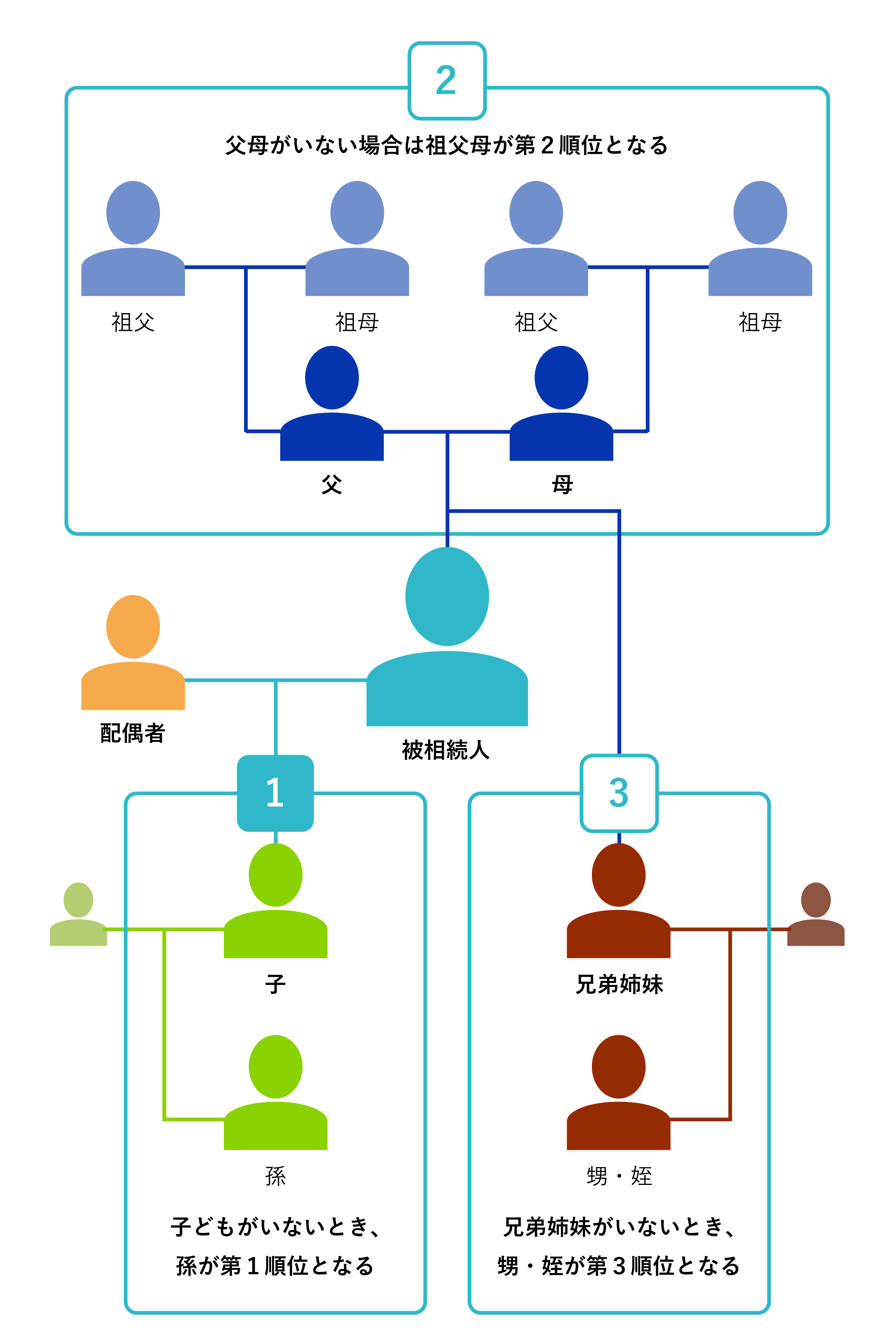

法定相続人と相続の順位

相続人とは、相続で財産を譲り受ける人のことで、民法(第二章相続人886条~895条)によって定められた相続人のことを法定相続人といいます。

法定相続人は故人の配偶者、子、親兄弟などの第1順位から第3順位までの血族相続人で構成されており、遺言書などの相続に関わる諸問題を考える際、法定相続人に誰が当てはまるかという「法定相続人の範囲」と、その優先順位が重要になります。まずは法定相続人になれる被相続人との関係者の一覧を確認してください。

法定相続人と故人との関係

- 配偶者(妻または夫)

- 直系卑属(子ども)

- 直系尊属(親)

- 傍系血族(兄弟姉妹)

被相続人と血がつながっていても、いとこや叔父、叔母などの遠縁者は法定相続人には当てはまりません。それでは、遺産相続や遺産分割を考慮するうえで欠かせない、それぞれの相続人について詳細を説明しましょう。

常に法定相続人:配偶者

故人の配偶者は、民法890条によってどのような場合でも法定相続人になれると定められています。

後述する血族相続人のように相続順位がなく、他の相続人の有無に関わらず法定相続人になるため、原則、相続において最も優位な立場といえるでしょう。

ただし、被相続人と法律上で婚姻関係があることが前提なので、事実婚や内縁の妻は配偶者とはみなされません。

第1順位:直系卑属

直系卑属とは、子どもや孫など被相続人よりも後世代の親族のことを指します。民法887条において血族相続人のなかで最も優先的に遺産相続できます。相続が始まった時点の関係性が基本になり、胎児や認知した子どもも対象となります。

直系卑属は、配偶者の有無に関係なく法定相続人となれます。また、被相続人の子が被相続人よりも先に亡くなっている場合などは、代襲相続により孫が第1順位の法定相続人になります。

代襲相続とは、相続人が被相続人より先に亡くなっていたり、相続権を失っていたりする場合に相続人の子が代わりに相続することです。

直系卑属は被相続人の子ども、孫、ひ孫と理論的には永続することも覚えておきましょう。なおひ孫が法定相続人になるケースを「再代襲相続」といいます。

第2順位:直系尊属

民法889条において「直系卑属に相続人がいない場合、親(直系尊属)が相続人になる」と定められています。

孫やひ孫が直系卑属になるのと同様に直系尊属も親、祖父母、曾祖父母と遡れますが、被相続人と最も近い親等の人を優先します。

直系尊属が法定相続人となるケースは、「配偶者が存在して直系卑属がいない場合」もしくは「配偶者と直系卑属の両方がいない場合」となります。

第3順位:傍系血族

傍系血族とは、被相続人の兄弟姉妹のことで民法上は最も低い第3順位であることが民法889条2項で定められています。

これは被相続人の血族相続人に、直系卑属と直系尊属の両方がいない場合に、法定相続人となることを意味します。

具体的には、「配属者が存在し直系卑属・直系尊属がいない場合」もしくは「配偶者・直系卑属・直系尊属のいずれもいない場合」に限り、法定相続人になります。

また、被相続人が亡くなる前に被相続人の兄弟姉妹が死亡した場合、その子ども(被相続人から見ると甥、姪)が第3順位法定相続人となり相続権を得ます。

ただし、代襲相続は1代限りで次世代まで続かないことが直系卑属や直系尊属と異なります。

内縁の妻や離婚した元妻は法定相続人になれる?

相続においてしばしば議論となるのが、最も優先される相続人である配偶者に内縁や離婚した妻などが当てはまるかという点です。

結論を述べると、原則、法定相続人における配偶者とは「法律上の婚姻関係がある者」とされているので、事実婚や内縁の妻といった関係者は配偶者とはみなれません。

一方、被相続人が亡くなった時点で婚姻関係があれば、その後に他者と再婚しても配偶者として相続権を得られます。

配偶者の連れ子は法定相続人になれる?

血族相続人のなかで最も優先順位の高い直系卑属には、実の子どもだけでなく養子も含まれます。しかし、再婚した人が前の配偶者との間の子どもを伴っている場合、連れ子と養子縁組をしていなければ、連れ子に相続権はありません。

一方、法律上の婚姻関係にない男女間の子どもであっても被相続人が「自分の子どもである」と法的に認めれば、非嫡出子も直系卑属の法定相続人として遺産を相続できます。

ただし、相続税を計算する上で法定相続人に含める養子の人数は、実子がいる場合は養子は1人、実子がいない場合は2人までとされています。

配偶者の法定相続分

法定相続人になれる親族の範囲と優先順位の次は、相続する遺産の割合について確認していきましょう。

原則、被相続人の遺産の分配は自由であり、遺言書などで残された故人の遺志によって相続がおこなわれます。

また、遺言書がなく、相続人が複数いる場合は、相続人による「遺産分割協議」によって決められます。その結果、協議が上手くまとまらず調停や審判に至ったケースなどでは、民法で定められた相続分の基準である「法定相続分」が適用されることがあります。

特に相続税の申告期限との関係で、いったん法定相続分で相続しておく場合も少なくありません。法定相続分は先述した法定相続人によって異なり、配偶者が受け取れる遺産の割合は子ども、父母、兄弟姉妹などの「血族相続人」の有無で変化します。

法定相続分のパターンと割合

法定相続人と相続の割合

| 法定相続人の組み合わせ | 法定相続分 | |

|---|---|---|

| 配偶者のみ | 配偶者:全部 | |

| 子(直系卑属)のみ | 子:全部 | |

| 親(直系尊属)のみ | 親:全部 | |

| 兄弟姉妹のみ | 兄弟姉妹:全部 | |

| 配偶者+子(直系卑属) | 配偶者:1/2 | 子:1/2 |

| 配偶者+親(直系尊属) | 配偶者:2/3 | 親:1/3 |

| 配偶者+兄弟姉妹 | 配偶者:3/4 | 兄弟姉妹:1/4 |

法定相続分は血族相続人の順位によって受け取れる割合が増減します。

配偶者の視点で考えると、血族相続人の順位が下がるほど受け取れる遺産の割合が増えることが、法定相続分を理解するうえで重要なポイントの1つです。それぞれの詳細を次で解説します。

法定相続人が配偶者のみの場合

法定相続人が配偶者のみの場合、配偶者がすべての遺産を相続できます。

例えば、相続が開始した時点で被相続人の両親が死去しており、子どもがおらず、兄弟姉妹もいないケースが該当します。

つまり、先述した直系卑属、直系尊属、傍系血族のいずれも存在しない場合のみ、被相続人の配偶者の法定相続分は100%になります。また、相続する際に考慮しなければならない相続税は、法定相続人が配偶者のみの場合は発生せず、そのまま相続できます。

法定相続人が配偶者と子どもの場合

配偶者と子どもが法定相続人になる場合、それぞれ半分ずつの遺産を相続します。

子どもが複数人いる場合は、直系卑属が受け取れる半分の遺産をさらに均分して相続します。例えば、子どもが2人のケースでは全体の4分の1ずつをそれぞれが相続可能です。

子どもの中に亡くなっている方がいる場合などでは、亡くなった方の子ども(被相続人の孫)が亡くなった方の相続分を引き継ぎます。先の例で孫が2人いる場合であれば、法定相続分は配偶者が1/2、生存している子が1/4、亡くなった子の子(孫)が1/8ずつとなります。また、子どもが養子であっても相続分は実子と変わりません。

法定相続人が配偶者と父母の場合

法定相続人が配偶者と被相続人の両親(直系尊属)の場合、配偶者の法定相続分は子どもが法定相続人のときと比べると大きくなります。

具体的には、配偶者が3分の2で被相続人の両親は3分の1を受け取れます。被相続人の父母ともに健在している場合、3分の1を均分し、それぞれ6分1ずつとなります。先述したとおり、配偶者と直系卑属がいる場合は被相続人の父母は法定相続人になれません。

法定相続人が配偶者と兄弟姉妹の場合

配偶者と法定相続人の順位が最も低い被相続人の兄弟姉妹(傍系血族)が相続人となる場合では、兄弟姉妹全体で遺産の4分の1を受け取り、4分の3が配偶者の相続分となります。

兄弟姉妹が複数いる場合は他のケースと同様、4分の1を均分します。例えば、兄弟姉妹が2人の場合は全体の8分の1がそれぞれの相続分となります。

配偶者のみが相続するケースとは

配偶者がすべての遺産を相続できるケースは、実は1つだけではなりません。

先述した「法定相続人が配偶者しかいない」といった場合の以外にも、事前に被相続人が遺言書を残したり、血族相続人が相続分譲渡や相続放棄したりしたケースでも配偶者の相続分が100%になることがあります。

法定相続人が配偶者しかいない場合

先述したとおり、法定相続人が配偶者しかいない場合はすべての相続を配偶者が受け取ることになります。現在、日本では子どもがいない単身世帯や一人っ子の家庭が増加しています。さらに晩婚化や初産の年齢も上昇し続けており、亡くなった人が子どもや親兄弟がいない状況にあることは、これまでよりも珍しくなくなるかもしれません。子どもがいなければ孫もおらず、兄弟姉妹がいなければ代襲相続の範囲となる甥や姪よりも近しい親族はいないことになります。

遺言によって配偶者のみに相続させる場合

法定相続人が健在の場合、民法上の原則では、配偶者は遺産をすべて相続することはできません。ただし、配偶者と子ども、配偶者と両親が法定相続人になる場合であっても被相続人の遺言書に「すべての財産を配偶者に相続させる」という内容があれば、遺産のすべてを配偶者が相続することが可能です。

しかし、法定相続人(兄弟姉妹を除く)には最低限の遺産を取得できる「遺留分」が定められており、遺留分が侵害された時には遺留分を請求できる「遺留分侵害額請求権」を有してます。「遺留分」は遺言があっても侵害できない権利なので、相続人間で争いにならないよう、十分に考慮して作成しましょう。

配偶者以外の相続人が相続分譲渡や相続放棄をした場合

法定相続人が健在な場合でも、対象となる人が配偶者に「相続分譲渡」するほか、「相続放棄」をするとすべての財産を配偶者が相続できます。

被相続人の財産に関する相続権をすべて放棄することを「相続放棄」といいます。相続放棄をすると、不動産や預金などの相続人にとってプラスになる財産から借金などのマイナスなものまで、すべてについての相続権がなくなります。

一方、自らの相続分を他に譲渡することを「相続分譲渡」といいます。譲渡先が共同相続人となる配偶者の場合、配偶者はすべての財産を相続できます。

ただし、相続分譲渡の対象は配偶者と血族相続人のような共同相続人だけとは限られておらず、第三者に譲渡することも可能です。相続人の居住地が離れており、遺産分割協議が開けない場合や相続人をなるべく減らして円滑に相続を進めたいケースで検討されることが多いです。

配偶者が相続する場合の相続税

相続するうえで考えなければならないのが相続税です。

相続税をあらかじめ考慮して相続しなければ、配偶者がすべての財産を相続した場合、想定以上の税金を払わなければならなくなり、大きな負担となり得るケースもあります。

また、先述した「法定相続人が配偶者のみ」や「遺言書に配偶者だけに相続する旨がある」「相続放棄」などの配偶者だけが相続することになった経緯や手続きによって、相続税の税額は大きく異なります。それぞれの違いを解説していきます。

法定相続人が配偶者のみの場合

相続税には「配偶者控除」という、配偶者が相続した遺産について税負担を軽減できる制度があります。

これを利用すれば大きな節税効果が得られますが、そもそも法定相続人が配偶者しかいない場合は、配偶者控除を考慮する必要はなく「財産の大きさに関わらず非課税」とされています。

その理由としては、「法定相続人が配偶者のみ=身寄りが少ない」という境遇が考えられるため、老後の生活を保障する目的が大きいとされています。

また民法において夫婦間の遺産の相続は、他の血族相続人と比べても頻度が多く、1つの財産に何度も相続税を課してしまうと結果的に税負担が大きくなってしまうことも理由の1つです。

遺言や相続放棄などにより配偶者のみが相続する場合

相続税は実際に財産を受け取った人数ではなく、法定相続人の数を基準に算出します。そのため「遺言での指定」や「他の法定相続人の相続放棄」によって、配偶者だけが相続した場合でも相続税の計算のもとになる法定相続人は変わりません。規則に則って算出された相続税の全額を配偶者が支払わなければならないのです。その際に必ず発生する「配偶者控除(配偶者の税額の軽減)」について説明します。

配偶者控除(配偶者の税額の軽減)

配偶者控除とは、配偶者が相続する財産が1億6,000万円までであれば相続税が発生せず、1億6,000万円を超えても、法定相続分の範囲内であれば相続税はかからないという特例です。

先述した「法定相続人が配偶者しかいない」というケースは後者に該当し、全財産が仮に10億円だったとしても全額が法定相続分の範囲内なので、相続税が発生しないのです。

一方、法定相続人が複数いる状況で、配偶者が基礎控除後に「1億6,000万円」を超え、かつ「法定相続分」を超える財産を相続する場合は、超過分にかかる相続税を払わなければなりません。以下でその簡単な例を紹介します。

条件1:遺産の総額が10億円。法定相続人は配偶者と子ども1人の計2人。子どもが相続放棄した場合(基礎控除済み)

法定相続人で定められた割合以上の相続を受ける場合、それに該当する金額の相続税がかかります。ちなみに子どもが相続放棄しない以下のようなケースでは、配偶者に相続税は発生しません。

条件2:遺産の総額が10億円。法定相続人は配偶者と子ども1人の計2人。それぞれ5億円ずつ相続する場合(基礎控除済み)

1億6,000万円という相続額はかなり大きく、相続放棄や遺言で配偶者がすべての財産を受け取ったとしても相続額は非課税となるケースは珍しくありません。

ただし、配偶者控除を受けるには事前に必要な手続きや条件があるので注意してください。

相続税の配偶者控除の適用条件

法律上の婚姻関係であること

相続開始以前に被相続人との婚姻届を提出が必要です。内縁関係の人は配偶者控除の対象になりません。

相続税の申告期限までに申告書を提出する

相続税の申告期限は相続が発生して10ヵ月以内です。仮に配偶者控除によって相続税額が0円であっても税務署に申告書を提出する必要があります。この前に相続額の決定に必要な遺産分割協議を滞りなく進めて確定しなければなりません。

配偶者が財産のすべてを相続する際は、上記の控除に必要な条件と対象をより一層、考慮しなければならないでしょう。

配偶者のみが相続する場合に問題点

相続には様々な思惑や立場の人が絡んでいるので、トラブルが発生しやすい傾向があります。被相続人の財産をすべて配偶者が相続する場合でも、遺留分や相続税など事前に知っておくべき問題点があります。その詳細を解説します。

父母には遺留分がある

遺言書によって極端な遺産の分割があったときに注意しなければならないのが「遺留分」です。

遺言書に配偶者に全財産を相続するように示したとしても、直系卑属、直系尊属には遺留分があり、権利を主張されると定められた割合の財産を与えなければなりません。

子どもはもちろん、法定相続人に子どもがいない場合は被相続人の両親にも遺留分が発生することを覚えておいてください。

遺留分の割合は、法定相続人が子どものみの場合は相続財産の2分の1。子どもと配偶者の場合は、それぞれ4分の1ずつ。配偶者と被相続人の両親の場合、6分の2が配偶者で6分の1が両親となります。さらに直系尊属しかいない場合、3分の1が両親の遺留分となります。

2次相続時の相続税が多くなることも

相続税の控除である基礎控除は「3,000万円×(600万円×法定相続人)」であるため、法定相続人が多いほど控除額も大きくなり税負担を軽減できます。

ところが一度目の相続から間もなく配偶者も死亡してしまい、立て続けに相続が発生した場合(2次相続)、法定相続人が1度目よりも少なくなり、基礎控除も減少します。加えて、2次相続では配偶者控除が使えないため、税負担も増加します。

このため、他の法定相続人がいるにも関わらず配偶者がすべてを相続した場合、結果的に後に残せる財産が減ってしまう恐れがあるのです。

法定相続人が配偶者しかいない場合以外では、配偶者が財産をすべて相続する際は事前にしっかりと2次相続時のシミュレーションを行う必要があります。

まとめ

配偶者が相続する場合について、相続についての法定相続人の考え方から相続税の注意点まで解説しました。

・第3順位までの法定相続人が誰もいない場合、配偶者がすべての財産を相続できる

・法定相続人が複数いる状況で配偶者にだけ財産を相続させたい場合は遺言書が効果的

・遺言書を正しく作成し、父母も関わる遺留分への配慮もできれば相続トラブルを減らせる

・相続税の有無や具体的な計算も生前にしておく必要がある

生前に相続を考えるうえで大切な配偶者になるべく多くの遺産を残したい人にとって、遺言書はとても重要なポイントになります。

また、実際に財産を残された配偶者にとっても円滑に財産を受け取れて、新しい生活にいち早く慣れるにはスムーズな相続が欠かせません。相続の機会は人生で何度もないのが一般的で、相続税の申告期限もあるなかで当事者だけで進めるのは困難なのが実情です。

このような場合は、専門家に相談するのもひとつの方法です。税金やトラブル防止など、配偶者が財産を相続するうえで考慮しなければならない事項に効果的な方法を提案、実施してくれるでしょう。

「いい相続」ではご自宅の近くの専門家と無料相談が可能。配偶者の相続にお困りの方はお気軽にご相談ください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続手続きに関する他の記事

-

個人事業主の相続にインボイス制度の影響は?備えるべきことは?

個人事業主の相続にインボイス制度の影響は?備えるべきことは?

-

令和3年7月1日「生命保険契約照会制度」開始。相続手続きがちょっぴり楽に!?

令和3年7月1日「生命保険契約照会制度」開始。相続手続きがちょっぴり楽に!?

-

相続したマンションの売り方|確認すべきことと売却までの流れ(手順)

相続したマンションの売り方|確認すべきことと売却までの流れ(手順)

-

マンションを相続したときにすること、相続後に住む、貸す、売るときのポイント解説

マンションを相続したときにすること、相続後に住む、貸す、売るときのポイント解説

-

被相続人が外国人(外国籍)のときの相続|本国法や相続税に関する注意点

被相続人が外国人(外国籍)のときの相続|本国法や相続税に関する注意点

-

銀行預金の相続手続き|手続きの流れや必要書類について解説

銀行預金の相続手続き|手続きの流れや必要書類について解説

-

株式の相続手続きは?株式の評価と名義変更、現金化などについて解説

株式の相続手続きは?株式の評価と名義変更、現金化などについて解説

-

相続人が海外にいるとき|日本国内の財産を相続するには?手続きに必要な書類と注意すべき点

相続人が海外にいるとき|日本国内の財産を相続するには?手続きに必要な書類と注意すべき点

-

事業承継にかかる相続税|相続税・贈与税の納税猶予制度、事業承継税制のメリット・デメリット【税理士監修】

事業承継にかかる相続税|相続税・贈与税の納税猶予制度、事業承継税制のメリット・デメリット【税理士監修】

-

知らなきゃ損!相続法改正の8つのポイントをすっきり解説【2019〜2020年施行】

知らなきゃ損!相続法改正の8つのポイントをすっきり解説【2019〜2020年施行】