知らなきゃ損!相続法改正の8つのポイントをすっきり解説【2019〜2020年施行】

2018年に成立し、2019年から2020年にかけて順次施行されている改正相続法。

- 配偶者の権利が拡大される

- 自筆証書遺言が書きやすくなる

- 介護などで貢献した親族が報われやすくなる

など、日本の実態に合わせて様々な工夫が凝らされています。

今回は、法改正のポイントを8つにまとめ、それぞれわかりやすく解説していきます。「知らなかった」では済まされない相続法の大改正、すでに施行されているものもあわせ、いまのうちにしっかりチェックしておきましょう。

この記事では相続法改正の背景、主な改正内容、配偶者居住権や自筆証書遺言の方式緩和など、改正相続法のポイントについてご説明します。

2018年の相続法改正とは?

1980年(昭和55年)の改正以来、ほとんど見直しをされてこなかった相続法。そんな相続法が2018年7月、約40年ぶりに大改正されました。

相続法改正の背景

前回の改正のあった1980年から2018年までの約40年の間に、日本人の平均寿命は約8歳延び、高齢化も進みました。社会の高齢化が進展するにつれ、これまでの相続法は大きく変化した社会経済の実態にそぐわなくなってきたのです。

また、相続をめぐった争い、いわゆる「争族」の件数の増加も背景として考えられます。司法統計によると、遺産分割に関する調停件数は近年右肩上がりに増加。今回の改正では、遺言書を作成しやすくしたり、配偶者の権利の保護をおこなったりすることで紛争が生じにくくなるように工夫されています。

相続法とは相続に関する法律の総称で、主に民法第5編相続(882条~1044条)に定められている、相続に関する法規を指します。1947年の改正で、家督の継承から個人の財産の承継へと大きく変わりました。

相続法の主な改正内容

今回の法改正の主な内容としては、次のようなものがあります。

- 配偶者居住権

- 夫婦間の自宅贈与の優遇(特別受益の持戻し免除の意思表示の推定)

- 自筆証書遺言の方式緩和

- 自筆証書遺言の法務局での保管

- 預貯金の払い戻し

- 遺留分の金銭支払い(遺留分侵害額請求)

- 遺留分となる生前贈与の時効の設定

- 介護等で貢献した親族への特別寄与料

詳しくは次章以降でそれぞれご説明します。

相続法の改正、いつから施行される?

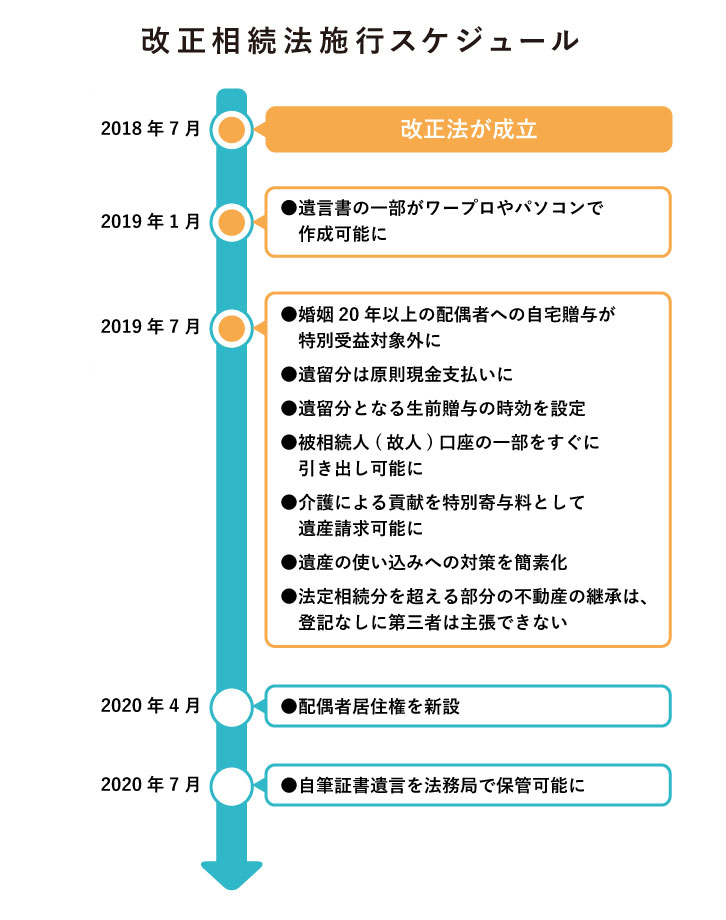

法改正は2018年7月におこなわれましたが、施行は一斉ではなく、2019年1月から順次おこなわれます。施行スケジュールは次のとおりです。

いつ亡くなった方の相続から適用される?

今回の改正相続法は、いつお亡くなりになった方を対象とする相続から適用されるのでしょうか。

原則は、「施行日の前に開始した相続には旧法が適用され、施行日の後に開始した相続には新法が適用される」です。施行日は先述のとおりそれぞれ異なりますので、個別で確認が必要です。

ただし、いくつかには例外があります。代表的なものとしては以下のようなものが挙げられます。

- 自筆証書遺言の方式緩和

- 施行日後に開始した相続ではなく、「施行日後に作成された遺言」について適用されます。

- 預貯金の払い戻し

- 施行日前に開始した相続にも適用されます。

適用対象については少しややこしいものもありますので、心配な方は一度専門家に相談をしてみるのもおすすめです。

改正相続法の8つのポイント

それでは、今回の改正の大きなポイントを8つ見ていきましょう。

①配偶者居住権【2020年4月1日~】

配偶者居住権の新設は、今回の法改正の最大ともいえるポイントです。

これはひと言で言うと、故人の配偶者が現在の住居に住み続けやすくなるというもの。

改正前の状況

夫婦で先に夫が亡くなった場合について考えてみましょう。

これまでの法律では、夫名義の住居に住んでいた妻は、遺産分割の際に不動産を取得できないと住まいを失ってしまったり、不動産を取得しても現金の分割を受けられないと生活費に困ってしまうリスクがありました。

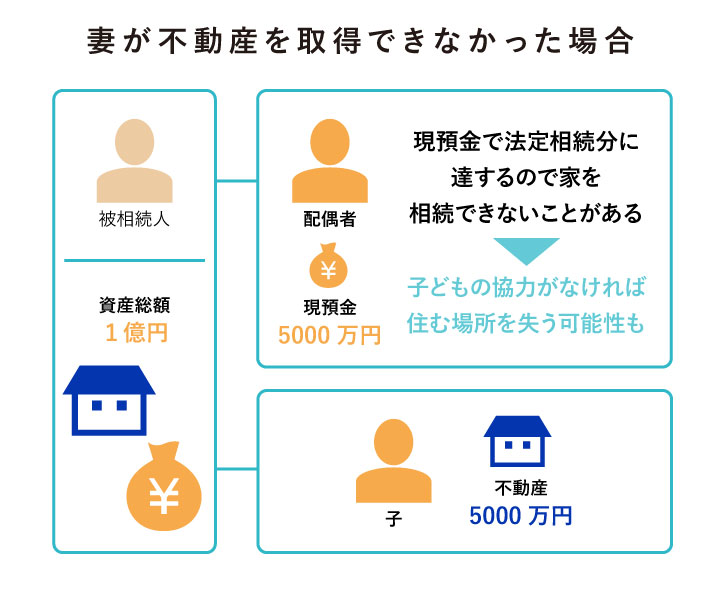

〈ケース①〉妻が不動産を取得できなかった場合

相続財産の総額が1億円、内訳は預貯金が5,000万円で自宅不動産が5,000万円。相続人が妻と長男の計2名だったとします。この場合、法定相続分(法律で決められた取り分)はそれぞれ2分の1ずつとなります。

法定相続分に沿って長男が自宅不動産(5,000万円)を取得し、妻が預貯金(5,000万円)を取得した場合、妻は現金は手に入りますが住まいを失ってしまう可能性があります。

〈ケース②〉妻が現金を取得できなかった場合

同じく、預貯金5,000万円と自宅不動産5,000万円の総額1億円の相続財産があり、相続人が妻と長男の計2名だったとします。

法定相続分に沿って妻が自宅不動産(5,000万円)、長男が預貯金(5,000万円)を相続した場合、妻は住まいは確保できますが生活に必要な現金を得ることができません。

もちろん相続人が合意していれば法定相続分と異なる割合での分割も可能なので、長男が預貯金を妻に渡すなど協力してくれれば問題は生じません。ですが、もし長男がどうしても自分の法定相続分を主張した場合には、妻は生活に困窮してしまう可能性があったのです。

改正後はこうなる

今回の法改正で認められた「配偶者居住権」とは、上の例で言うと、妻が夫が所有する建物に住んでいた場合に、その建物にそのまま住み続けることのできる権利です。

配偶者居住権は遺産分割協議によって取得し、登記をすることができます。

つまり、自宅建物について、「住む権利」である「配偶者居住権」と、配偶者居住権という負担付の所有権をそれぞれ別の人物が相続するということが可能になるということです。

②夫婦間の自宅贈与の優遇(特別受益の持戻し免除の意思表示の推定)【2019年7月1日~】

夫婦間では、亡くなる前に自宅不動産の贈与をおこなうこともしばしばあります。今回の法改正では、こうしたやりとりが優遇されることになりました。

改正前の状況

これまで、被相続人の生前にその配偶者が自宅等の贈与を受けた場合、その不動産は「特別受益」として、遺産の先渡しと考えられていました。

このため、被相続人が亡くなった際には、配偶者の取り分は生前に贈与された分を差し引かれてしまう(持戻し計算をされてしまう)ことになり、結果的に相続財産が少なくなってしまっていたのです。

改正後はこうなる

今回の改正では、次のような要件を満たせば配偶者はこうした持戻し計算が免除され、遺産分割の際に、以前より多くの財産を取得することが可能になりました。

- 婚姻期間20年以上の夫婦間での遺贈または贈与であること

- 居住用不動産(建物またはその敷地)の遺贈または贈与であること

この制度を上手に活用できるよう、元気なうちから夫婦間で話し合いをしておけると良いでしょう。

③自筆証書遺言の方式緩和【2019年1月13日~】

遺言書には主に、「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3種類がありますが、このうち自筆証書遺言について、2019年1月より一部の方式が緩和されました。

改正前の状況

これまで自筆証書遺言は全文を手書きしなければならず、高齢者や病気や障がいをもった方などは遺言書の作成が難しかったり、作成した遺言書の文字が判別できずトラブルのもとになるといった課題がありました。

改正後はこうなる

今回の改正では、遺言書に添付する財産目録については自書する必要がなくなりました。

- パソコンで財産目録を作成する

- 通帳のコピーを添付する

といったことが可能になり、遺言者の負担が軽減されています。

ただし、財産目録の各ページに署名と押印をする必要がある点には注意が必要です。また、財産目録に署名押印をすることで、偽造の防止効果も期待されます。

④自筆証書遺言の法務局での保管【2020年7月10日~】

自筆証書遺言は一部をパソコン等で作成できるようになるだけでなく、これまでより安全に保管ができる制度も創設されました。

改正前の状況

これまで自筆証書遺言は自らの手で作成をし、個人で保管をする必要がありました。このため、遺言書をなくしてしまったり、誰かに偽造や改ざんをされてしまったりするリスクが指摘されてきました。

改正後はこうなる

今回の法改正では、自筆した遺言書を法務局で預かってもらうことができるようになります。これにより、紛失や偽造、改ざん等のリスクがなくなり、さらには家庭裁判所での検認の手続きも不要となりました。

検認とは、遺言書の存在を家庭裁判所に確認してもらうことで偽造を防ぐための手続きで、従来は「自筆証書遺言」および「秘密証書遺言」については必要とされていました。

検認手続きが不要となることで、よりスピーディーに相続手続きを開始することが可能になります。

詳しくは別記事「【2020年7月開始】自筆証書遺言書保管制度を一から解説!手数料や必要書類・メリットは?」で解説していますので、よろしければご参考にしてみてください。

⑤預貯金の払い戻し【2019年7月1日~】

ほとんどの方の相続財産に挙げられるのが、銀行口座に入っている預貯金ではないでしょうか。

この預貯金の引き出しについて、2019年7月より改正がおこなわれています。

改正前の状況

従来、故人の預貯金は遺産分割が終わるまで相続人のうち1名が単独で引き出すことができませんでした。(相続人が複数いる場合)

このため、葬儀費用を負担する相続人は一時的に大きなお金を立て替える必要があったり、故人の預貯金を生活費にあてられないといった問題があったのです。

改正後はこうなる

法改正では、遺産分割協議の終わる前でも一定割合までは仮払いを受けることができるようになりました。

具体的には、各相続人につき

「亡くなったときの預貯金額×3分の1×自分の法定相続分」まで

払い戻しされ、銀行などの口座から引き出すことができます。

【例】600万円の預貯金を長男・長女の2名で分割する場合

ただし、同一の金融機関から引き出せるのは150万円までとなっていますので注意しましょう。

⑥遺留分の金銭支払い(遺留分侵害額請求)【2019年7月1日~】

「遺留分」とは、遺言書がある場合にも法定相続人(兄弟姉妹以外)に認められる、最低限の割合の遺産を取得する権利のことです。

遺留分についても今回改正がなされ、これまで「遺留分減殺請求」とされていた名称も「遺留分侵害額請求」へと改められました。

改正前の状況

これまでは、遺留分減殺請求権が行使されると、行使をした者とされた者とで対象の財産が共有状態になってしまうという課題がありました。不動産などが共有状態となった場合、売却が難しくなるなどの不都合が生じてしまいます。

特に、対象となったものが被相続人の経営する会社の土地や建物などだった場合、事業承継の支障になる恐れも指摘されていました。

改正後はこうなる

今回の改正では、遺留分を侵害された者が得られるのは金銭の支払い請求権となりました。

遺留分侵害額請求が認められると、遺贈や贈与を受けた者は遺留分を侵害された者に対して金銭での支払いをおこなうことになり、対象の財産が共有状態になるのを防げるようになったのです。

⑦遺留分となる生前贈与の時効の設定【2019年7月~】

⑥で解説したように、遺言書があっても兄弟姉妹以外の法定相続人に認められる、最低限の割合の遺産取得権のことを「遺留分」といいます。

遺留分は相続時に財産の共有状態を生み出してしまうだけでなく、生前贈与との兼ね合いでも課題が挙がっていました。

改正前の状況

従来、被相続人の生前贈与は何年前のものまで遺留分の算定対象に含めるのかということは曖昧になっていました。

生前贈与を遺留分の対象に含めること自体は、「相続人の最低限の取り分を守る」という遺留分制度の目的を果たす上で必要なことです。もしこれを対象に含めないことにすれば、たとえば「被相続人が生きているうちに愛人にすべての財産を贈与しておけば、被相続人が亡くなったとき愛人は相続人から遺留分を請求されず、すべての財産を受け取れる」ということになってしまいます。

一方で、このような曖昧な算定のもとでは、生前贈与をするたびに遺留分の心配をしなければならず、贈与というしくみが有効に機能しない可能性があります。

改正後はこうなる

こうした状況を受け、今回の法改正では、被相続人からの生前贈与などの特別受益(相続人等が被相続人から受けた特別な利益)に関しては、相続開始前の10年間におこなわれたものを対象とすると定められました。つまり、10年以上前におこなわれた生前贈与については、遺留分侵害額請求の対象とはならないことになったのです。

生前贈与をする場合の遺留分に関する注意点は、別記事「【2020年版】生前贈与するなら要注意!改正された遺留分侵害額請求(減殺請求)について徹底解説!」で詳しく解説していますので、ぜひご参考にしてください。

⑧介護等で貢献した親族への特別寄与料【2019年7月1日~】

被相続人の生前、相続人以外の親族が献身的に介護などをしていた場合、一定の条件を満たすと相続人に対して金銭の請求をおこなうことができるようになりました。義理の親の介護に従事しているなど、今回の改正において注目している方も多いのではないでしょうか。

改正前の状況

これまでの制度下では、被相続人が死亡した際、

- 法定相続人(例:被相続人の実の子)は、まったく介護をしていなくても相続財産を得ることができる

- 義理の娘(例:被相続人の息子の妻)は、どんなに介護に貢献していても相続財産を得ることができない

という不公平が指摘されてきました。義理の親である被相続人の介護や療養に努めた者は、被相続人が遺言書で「長男の嫁に○○を譲る」などと明記しない限り、相続財産の分配を受けることができなかったのです。

改正後はこうなる

こうした不条理を軽減するため、今回の改正では無償で被相続人の療養看護等をおこなった親族(相続人以外)については、相続人に対して「特別寄与料」と呼ばれる金銭を請求できる権利が新設されました。

ただし、この請求をできる条件は非常に厳しく、

- 被相続人の親族であること

- 介護などの労務を提供していたこと(財産の支援だけでは×)

- 無償で貢献していたこと

- 労務の提供によって、被相続人の財産が維持または増加したこと

といったハードルを超えないと、この権利を行使することはできません。

介護に献身した方が少しでも報われるようになるようにと創設された制度ですが、まだまだ課題は多いという意見も。詳しくは専門家に相談するなどして、事前にどのような工夫をしておくべきか押さえておくことも大切です。

相続の改正法について、8つのポイントをおさらい

2018年に成立し、2019年から2020年にかけて施行される相続の改正法について、8つのポイントを解説してきました。

今回のポイントをまとめておきます。

- 1.配偶者居住権

- 配偶者は不動産の所有権を取得しなくても住み続けることが可能に

- 2.夫婦間の自宅贈与の優遇(特別受益の持戻し免除の意思表示の推定)

- 結婚20年以上の夫婦間でおこなわれた居住用不動産の贈与は、持戻し計算をおこなわない

- 3.自筆証書遺言の方式緩和

- パソコンで財産目録を作成することなどが可能に

- 4.自筆証書遺言の法務局での保管

- 自筆の遺言を法務局で預かってもらうことが可能に

- 5.預貯金の払い戻し

- 遺産分割協議終了前でも一定割合までは引き出しが可能に

- 6.遺留分の金銭支払い(遺留分侵害額請求)

- 遺留分を金銭で請求することで、共有状態を防止

- 7.遺留分となる生前贈与の時効の設定

- 相続開始10年前までにおこなわれた贈与を遺留分の対象に

- 8.介護等で貢献した親族への特別寄与料

- 一定条件を満たした親族は相続人に特別寄与料の請求が可能に

まとめ

新制度については情報も少なく、混乱することもあるかもしれません。せっかく改正・新設された制度を賢く活用できるよう、よく調べたり、専門家に話を聞いたりすることも大切です。

「いい相続」では、司法書士や税理士、行政書士などの相続のプロにどなたでも無料で相談をすることが可能ですので、気になる制度がある方はぜひお気軽にご相談ください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続手続きに関する他の記事

-

個人事業主の相続にインボイス制度の影響は?備えるべきことは?

個人事業主の相続にインボイス制度の影響は?備えるべきことは?

-

令和3年7月1日「生命保険契約照会制度」開始。相続手続きがちょっぴり楽に!?

令和3年7月1日「生命保険契約照会制度」開始。相続手続きがちょっぴり楽に!?

-

相続したマンションの売り方|確認すべきことと売却までの流れ(手順)

相続したマンションの売り方|確認すべきことと売却までの流れ(手順)

-

マンションを相続したときにすること、相続後に住む、貸す、売るときのポイント解説

マンションを相続したときにすること、相続後に住む、貸す、売るときのポイント解説

-

被相続人が外国人(外国籍)のときの相続|本国法や相続税に関する注意点

被相続人が外国人(外国籍)のときの相続|本国法や相続税に関する注意点

-

銀行預金の相続手続き|手続きの流れや必要書類について解説

銀行預金の相続手続き|手続きの流れや必要書類について解説

-

株式の相続手続きは?株式の評価と名義変更、現金化などについて解説

株式の相続手続きは?株式の評価と名義変更、現金化などについて解説

-

相続人が海外にいるとき|日本国内の財産を相続するには?手続きに必要な書類と注意すべき点

相続人が海外にいるとき|日本国内の財産を相続するには?手続きに必要な書類と注意すべき点

-

相続で一番優位な立場は妻!?知っておくべき配偶者の相続の仕組み

相続で一番優位な立場は妻!?知っておくべき配偶者の相続の仕組み

-

事業承継にかかる相続税|相続税・贈与税の納税猶予制度、事業承継税制のメリット・デメリット【税理士監修】

事業承継にかかる相続税|相続税・贈与税の納税猶予制度、事業承継税制のメリット・デメリット【税理士監修】