個人事業主の相続にインボイス制度の影響は?備えるべきことは?

令和5年10月から適格請求書等保存方式(インボイス制度)が導入されます。

すでに令和3年10月から適格請求書発行事業者の登録申請が始まっており、施行日までの経過措置期間に突入しています。フリーランスなどの個人事業主にとって、このインボイス制度が負の効果をもたらすのではないかとさまざまな疑問や不安の声が出ています。

インボイスというのは聞きなれない言葉ですし、会社員の方であれば漠然と企業の経理や決算を担当している専門的な職種の人だけに関係することのように感じている方も多いでしょう。

そこで、インボイス制度が相続に関係するのかを調べてみました。すでに個人事業主で相続を考えている方、備えたい方は是非参考にしてください。

インボイス制度の概要

私たち一般消費者が買い物をするときに払っている消費税は8%と10%に分かれています。すっかり慣れてしまい、忘れている方もいるかもしれません。 消費税は間接税と言い、受け取った側の課税事業者が消費者の代わりに国や地方自治体に納税します。

インボイス制度は、「消費税を受け取る側」が複数の税率によって複雑化していることから発生する経理処理のミスや不正を防ぎ、消費税納税の透明性を図るために導入される制度です。

消費税の軽減税率制度・適格請求書等保存方式

インボイスとは、簡単に言うと、販売先に対し、税率と税額を正確に伝えるために、従来の区分記載請求書に必要事項を追記した請求書(適格請求書)のことです。

企業は適格請求書(インボイス)発行事業者にならないと仕入れ額控除(重複課税を防ぐ仕組み)をおこなえなくなり、「仕入れ金額には消費税が含まれている」という証明ができないので企業の税負担が大きくなってしまうのです。

詳細については国税庁ホームページの「インボイス制度の概要」を参照ください。

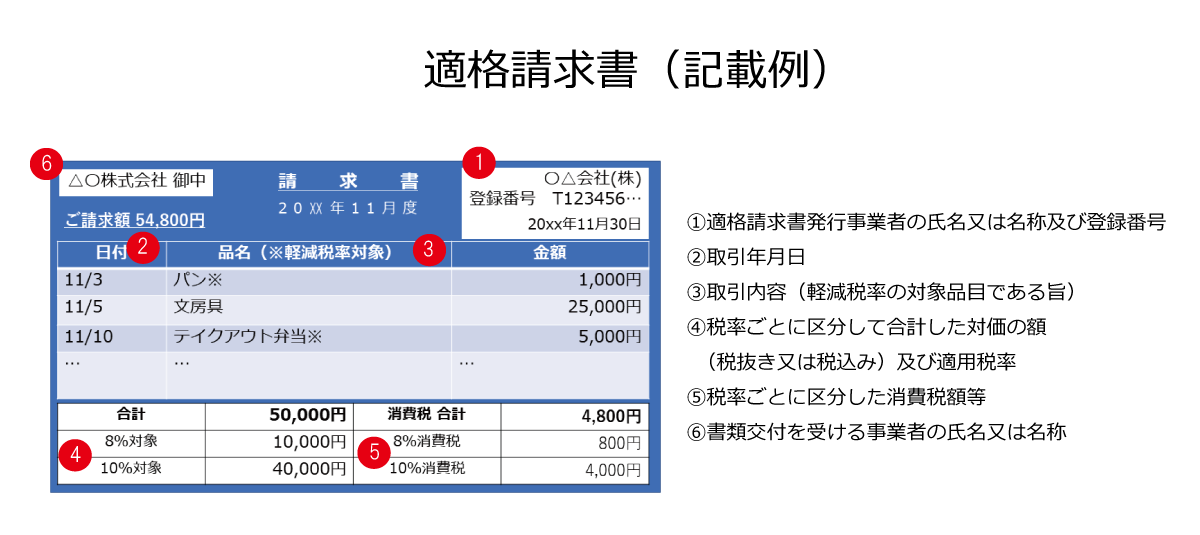

適格請求書の記載例

適格請求書の様式は、法令又は通達などで定められていないので、必要な事項が記載されたものであれば良いとされています。請求書・納品書・領収書・レシートなどの名称を問わず、また、手書きであっても、適格請求書に該当します。 国税庁「適格請求書等保存方式の概要 -インボイス制度理解のために-令和3年7月」を加工して「いい相続」で記載例を作成

国税庁「適格請求書等保存方式の概要 -インボイス制度理解のために-令和3年7月」を加工して「いい相続」で記載例を作成

インボイス制度は相続に関係あるのか

ご自身で商売をされていない方の相続ではこの制度を気にする必要はなさそうですが、働き方改革や定年後の収入を考えて会社員の傍ら副業としてこれから個人事業主として開業を検討している方もいるのではないでしょうか。

個人事業主によくある職種

システムエンジニア、プログラマー、動画配信、ライター、アフィリエイター、ブロガー、翻訳家、講師、個人投資家、コンサルタント、事務職、カスタマーサポート、占い師、美容サロン、宅配スタッフ、飲食店など個人の裁量でできるビジネス

そこで、個人事業主の事業を相続とインボイス制度の関係を、以下の2点に注目して説明します。

1.インボイス制度に対応した個人事業を相続する場合の疑問

相続する個人事業が適格請求書発行事業者として「登録」してある場合、登録をそのまま相続できるのか。

2.インボイス制度に対応していない個人事業を相続する場合

インボイス制度に対応できない免税事業を相続したら免税事業者のまま活動し続けるか、それとも、インボイス制度に対応できるようにするか。

その前に「インボイス制度」について簡単に説明しますので、ご存じの方は「適格請求書発行事業者登録を相続できるか」へ読み進めてください。

1.適格請求書発行事業者登録を相続できるか

ここからは、インボイス制度と相続との関係について説明していきます。

個人事業主であった故人が適格請求書発行事業者として登録していた場合について考えてみます。

事業を相続する相続人がその登録をそのまま引き継ぐことができるのでしょうか。

国税庁「インボイス制度公表サイト」の回答では、登録を引き継ぐことはできないとされ、事業を相続した人(既に登録していた場合は除く)があらためて「適格請求書発行事業者」として登録する必要があるとされています。

もし、相続した事業で、故人が登録していたのであれば、取引先は引き続き適格請求書を希望しているでしょうから、相続した人が自身で登録していなければ新たに登録する必要があるでしょう。

では、事業そのものについてはどのように考えたらよいでしょうか。

2.免税事業者の相続は課税事業者になる可能性も含め検討を

個人事業を相続する場合は、免税事業者かどうかを確認しましょう。

免税事業者とは、課税売上額が1,000万円以下だったり、設立して1期目であるなど、ある一定の要件に当てはまる個人事業者は納税義務が免除されています(国税庁「納税義務の免除」)。つまり、お客様から消費税を受け取っていてもそれを事業の利益に含めることができるのです。

免税事業者が適格請求書の請求をされたら?

しかし、令和5年にこの制度が始まると、取引先は仕入税額控除を受けるために「適格請求書」が必要になるため、先方は発行を求めてくる可能性があります。

その場合、「適格請求書」を発行するために、適格請求書発行事業者として登録することになりますが、登録するためには課税事業者でなければならないという条件があるため、免税事業者が課税事業者へ変わる必要が出てきます。

つまり、仕入先と引き続き取引するために、やむなく課税事業者になった場合、納税が必要になることから利益が減少したり、課税事業としての経理実務が必要になりために業務コストが増えるなどの懸念があるのです。

適格請求書には登録番号や税率を記載する必要があり、インボイス制度開始後は書類作成の手間が増えます。

しかし、自分が課税事業者になることにより、仕入税額控除が受けられるようにもなります。(国税庁「免税事業者が課税事業者となったとき」)どちらがメリットがあるのか、しっかりと見極める必要があります。

消費税は、生産、流通などの各取引段階で二重、三重に税がかかることのないよう、課税売上げに係る消費税額から課税仕入れ等に係る消費税額を控除し、税が累積しない仕組みとなっています。 課税仕入れ等に係る消費税額を控除する(仕入税額控除)には、帳簿及び請求書等の保存が必要です。

引用:国税庁「仕入税額控除」

ただし、取引の相手先が「適格請求書」を必要としないのであれば「適格請求書発行事業者」として登録しなくても問題はありません。

事業の名義変更は不要

個人事業を相続したときは、名義変更の手続きではなく、税務署への死亡届や事業を引き継ぐ者の開業届などを提出します。つまり、いったん廃業して新たに開業するのと同様の手続きをおこないます。

個人事業主の遺産分割の注意点

個人事業の相続ではを事業そのものを引き継ぐ注意点のほかにも気を付けたいことがあります。

例えば、運転資金や取引口座の名義が事業主の個人名になっているケースも多いでしょう。事業主名義になっているものは遺言などがなければ必然的に法定相続人に引き継がれることになります。

そのために、事業を引き継いだ相続人と引き継がなかった相続人の間で遺産分割のときに揉める心配もあります。無用なトラブルを防ぐには、遺言などで財産の分配を明確にしておくとよいでしょう。

まとめ

相続対策を検討する場合、インボイス制度などの新たな税制や仕組みなど、専門性が高いことも含めて検討が必要になるケースもあります。

相続の準備や手続きを円滑に進めるには、税理士などの事業について詳しい知識を持った専門家に相談することが最善で最短の道ではないでしょうか。

相談先が見当たらないという場合は、ぜひ「e税理士」にご相談ください。会社や個人ごとに最適な専門家をご紹介します。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続手続きに関する他の記事

-

令和3年7月1日「生命保険契約照会制度」開始。相続手続きがちょっぴり楽に!?

令和3年7月1日「生命保険契約照会制度」開始。相続手続きがちょっぴり楽に!?

-

相続したマンションの売り方|確認すべきことと売却までの流れ(手順)

相続したマンションの売り方|確認すべきことと売却までの流れ(手順)

-

マンションを相続したときにすること、相続後に住む、貸す、売るときのポイント解説

マンションを相続したときにすること、相続後に住む、貸す、売るときのポイント解説

-

被相続人が外国人(外国籍)のときの相続|本国法や相続税に関する注意点

被相続人が外国人(外国籍)のときの相続|本国法や相続税に関する注意点

-

銀行預金の相続手続き|手続きの流れや必要書類について解説

銀行預金の相続手続き|手続きの流れや必要書類について解説

-

株式の相続手続きは?株式の評価と名義変更、現金化などについて解説

株式の相続手続きは?株式の評価と名義変更、現金化などについて解説

-

相続人が海外にいるとき|日本国内の財産を相続するには?手続きに必要な書類と注意すべき点

相続人が海外にいるとき|日本国内の財産を相続するには?手続きに必要な書類と注意すべき点

-

相続で一番優位な立場は妻!?知っておくべき配偶者の相続の仕組み

相続で一番優位な立場は妻!?知っておくべき配偶者の相続の仕組み

-

事業承継にかかる相続税|相続税・贈与税の納税猶予制度、事業承継税制のメリット・デメリット【税理士監修】

事業承継にかかる相続税|相続税・贈与税の納税猶予制度、事業承継税制のメリット・デメリット【税理士監修】

-

知らなきゃ損!相続法改正の8つのポイントをすっきり解説【2019〜2020年施行】

知らなきゃ損!相続法改正の8つのポイントをすっきり解説【2019〜2020年施行】