相続税と路線価|路線価方式による土地の評価方法、路線価図の見方、相続税評価額の計算方法【税理士監修】

相続税評価額の計算を間違えて高く申告しても税務署は指摘してくれませんが、低く申告すると追徴課税が発生することが想定されます。

税理士をお探しの方はこちらから、ご希望の地域等をお選びください。

遺産の総額を計算する際、重要となるのが土地の評価です。土地の価格は相続財産の大きな割合を占めることが多いため、土地の評価額が相続税の額を左右するといっても過言ではありません。

土地のうち、市街地の宅地については「路線価方式」で評価します。どのように計算するのか、路線価の基礎知識とともに見ていきましょう。

この記事では、路線価に関する基礎知識や路線価図の見方、路線価方式を使った土地の相続税評価額の計算方法などを解説しています。

目次

路線価とは?

路線価は路線(道路)に面する標準的な宅地の1㎡当たりの価額です。公示価格や売買の実例価額、不動産鑑定士などの専門家による鑑定評価額などをもとに決められ、毎年7月頃に国税庁から発表されます。

相続財産や贈与財産の評価額は「相続・遺贈または贈与により取得した時における時価による」と相続税法で定められています。現金や預貯金などのように時価が分かりやすい財産であれば問題ありませんが、土地や建物などは売却してみないと時価は分かりません。不動産鑑定士に評価してもらうという方法もありますが、1件あたり数十万円かかるため現実的ではありません。

そこで国税庁は、土地・建物や株式等の相続財産の評価方法を「財産評価基本通達」で定め、計算で割り出せるようにしています。財産評価基本通達による土地の評価は「路線価方式」と「倍率方式」の2つの方法があり、特殊なケースを除きこの通達に沿って評価します。

このうち路線価方式は、対象の土地が面する路線の路線価に面積を掛け、形状等に応じた補正を行い評価額を算出します。

倍率方式とは

倍率方式は、固定資産税評価額に評価倍率表の倍率を乗じて算出します。

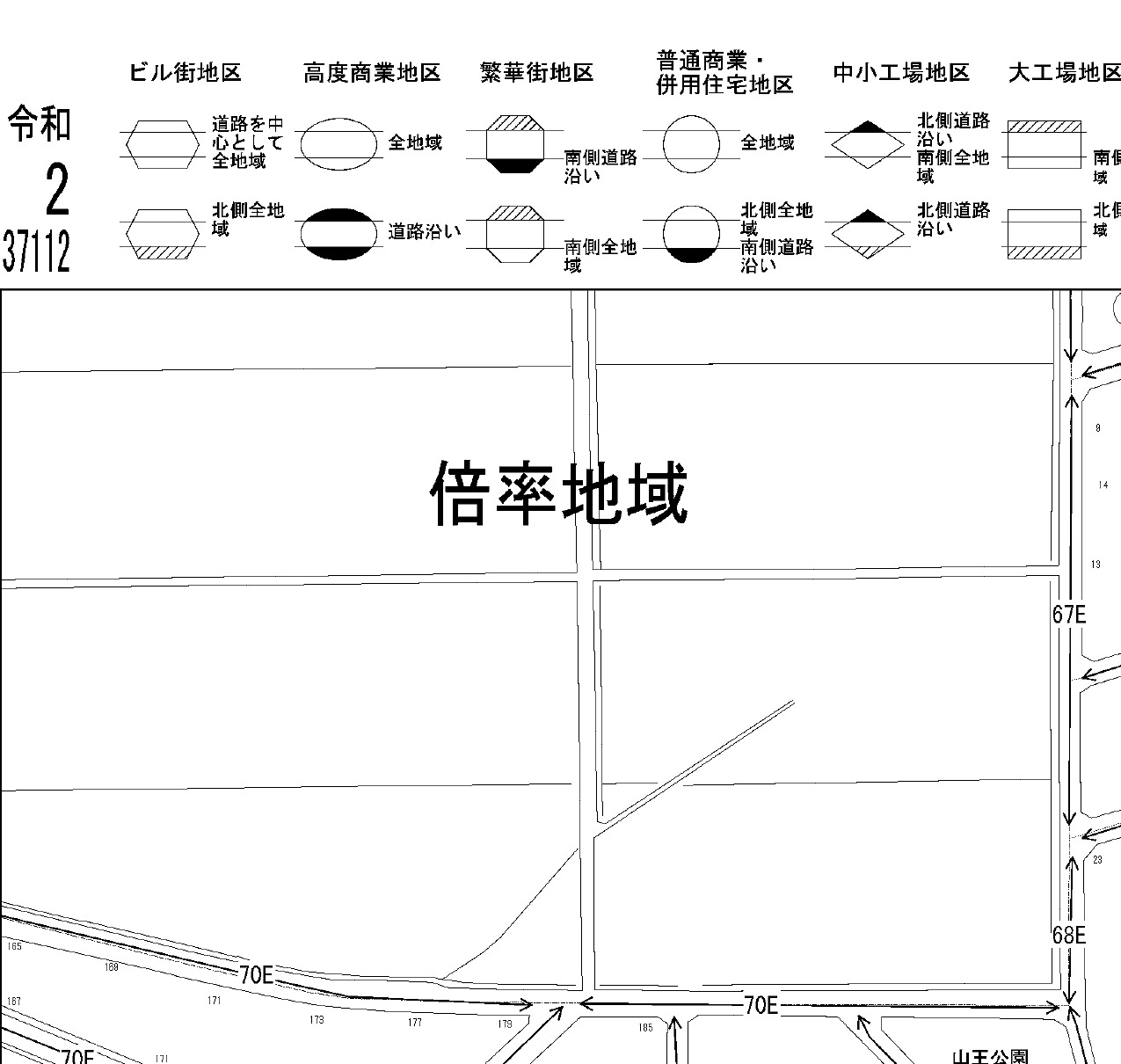

路線価は主に市街地の宅地に対して設定されているため、下図のように路線価が設定されていない土地については倍率方式で評価します。

相続税評価額以外の土地の公的価格

土地には実際の売買価格や相続税評価額以外にも、使用する目的によって異なる価格が設定されています。

公示価格は全国の標準地の土地価格で、公共用地の取得や金融機関の担保評価、企業が保有する土地の時価評価の基準などに活用されます。基準値標準価格は、公示価格を補う形で都道府県が評価を行います。

上記の2つの価格は、実際の土地取引の目安にもなります。

固定資産税評価額は、土地や建物の持ち主が毎年支払う固定資産税の基準となる評価額です。市区町村が委託した不動産鑑定士の評価にもとづき決定され、3年に1度見直されます。

| 所轄官庁 | 評価時点 | 発表時期 | 評価目的 | 評価水準 | |

|---|---|---|---|---|---|

| 公示価格 | 国土交通省 | 毎年1月1日 | 3月下旬頃 | 一般の土地取引指標、公共事業用地取得価格算定基準 | 100% |

| 基準値標準価格 | 都道府県 | 毎年7月1日 | 9月下旬頃 | 公示価格を補完 | 100% |

| 相続税評価額(路線価) | 国税庁 | 毎年1月1日 | 7月頃 | 相続税・贈与税等の算出基礎 | 80% |

| 固定資産税評価額 | 市町村(東京23区は東京都) | 基準年度の前年度の1月1日(評価替えは3年に1度) | 3月または4月 | 固定資産税・登録免許税・不動産取得税等の算出基礎 | 70% |

路線価には2種類あり、国税庁が公表している路線価を「相続税路線価」、市町村(東京都は都)が固定資産税の算出に使用する路線価を「固定資産税路線価」と呼びます。

どちらも公示価格を基準に設定されており、公示価格に対し相続税路線価は80%程度、固定資産税路線価は70%程度となっています。

単に「路線価」という場合は「相続税路線価」のことを指します。

路線価方式による相続税評価額の調べ方 ①準備

相続税評価額の計算方法を説明する前に、必要な資料や路線価図の見方から説明します。

必要資料

まずは、土地の所在地や面積を確認するため、固定資産税の納税通知書を準備します。納税通知書が見つからない場合は、市区町村役場で名寄帳を取得します。

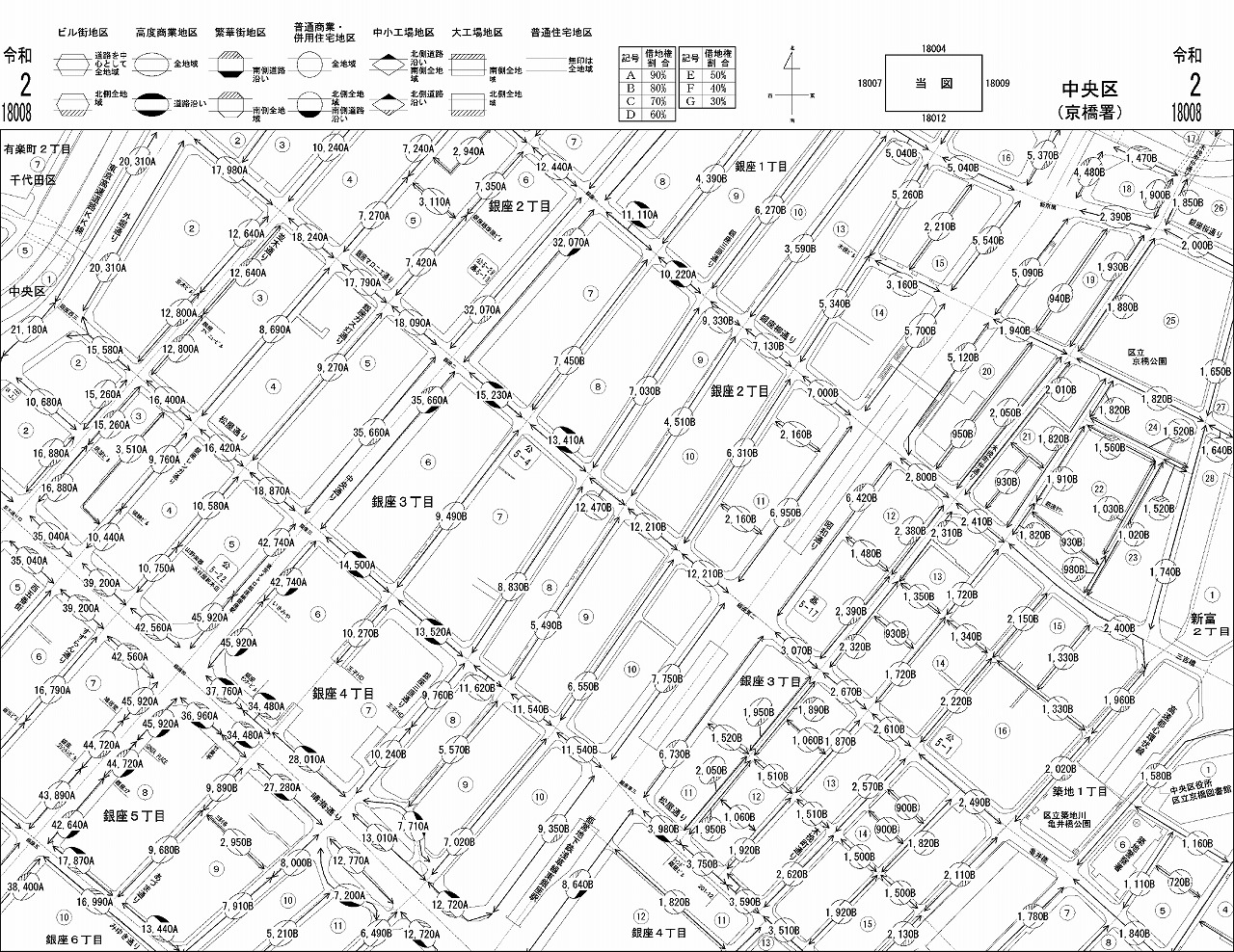

次に、評価したい土地の路線価図を用意します。路線価図は各地の国税局や税務署で確認できるほか、国税庁の路線価図・評価倍率表のページでも見ることができます。ページ内に表示された日本地図で調べたい土地の都道府県をクリックすると、その都道府県の財産評価基準書目次に移ります。そこで路線価を選び、市区町村、町名と進んでいくと、最終的に次のような路線価図が開きます。

路線価図は相続が発生した年(贈与の場合は贈与により財産を取得した年)のものを使用します。毎年7月頃に公表されるため、必要な年のものがまだ出ていない場合は公表を待って計算を行います。

路線価図の見方

路線価図には、路線に対して数字や記号が振られています。それぞれの記号等が示す内容を見ていきましょう。

路線価の単位

後ろにアルファベットの付いた数字が路線価です。

路線価は、1㎡当たりの価額を千円単位で表示してあります。例えば、500Cと振られた路線に面している土地であれば、1㎡当たり500,000円となります。

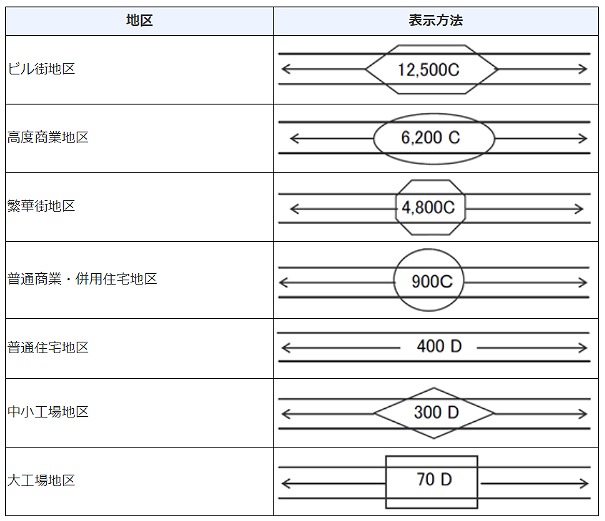

地区区分

路線価を囲む記号は地区区分を示しています。何も囲まれていない場合は普通住宅地区となります。

引用:路線価図の説明|国税庁

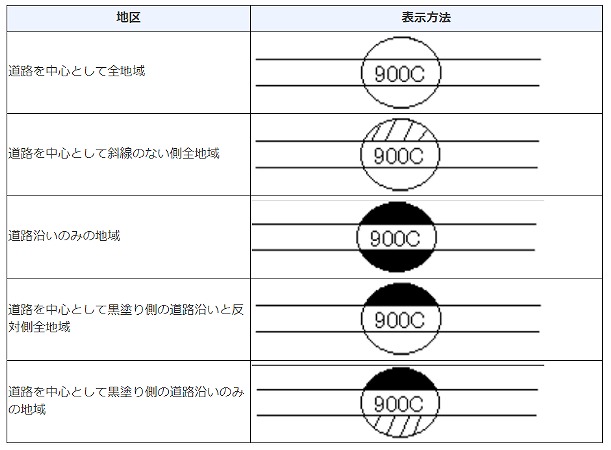

地区区分には、一部が黒や斜線で塗られているものがあります。

黒塗りの場合は、黒塗り側の路線の道路沿いのみがその地区区分に該当します。斜線の場合は、その地区区分は「斜線」側の路線には該当しません。何も塗られていない場合、その地区区分はその路線全域に該当します。

例として、普通商業・併用住宅地区を示す地区区分は、次のようになります。

引用:路線価図の説明|国税庁

借地権割合

路線価の後についているアルファベットは、借地権割合を示します。例えばCであれば、借地権の相続税評価額は自分で利用している土地(自用地)の70%となります。なお、2つ以上の路線に接していてそれぞれ借地権が異なる場合は、正面路線価に表示される借地権割合を用います。

| 記号 | A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|---|

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

住居表示

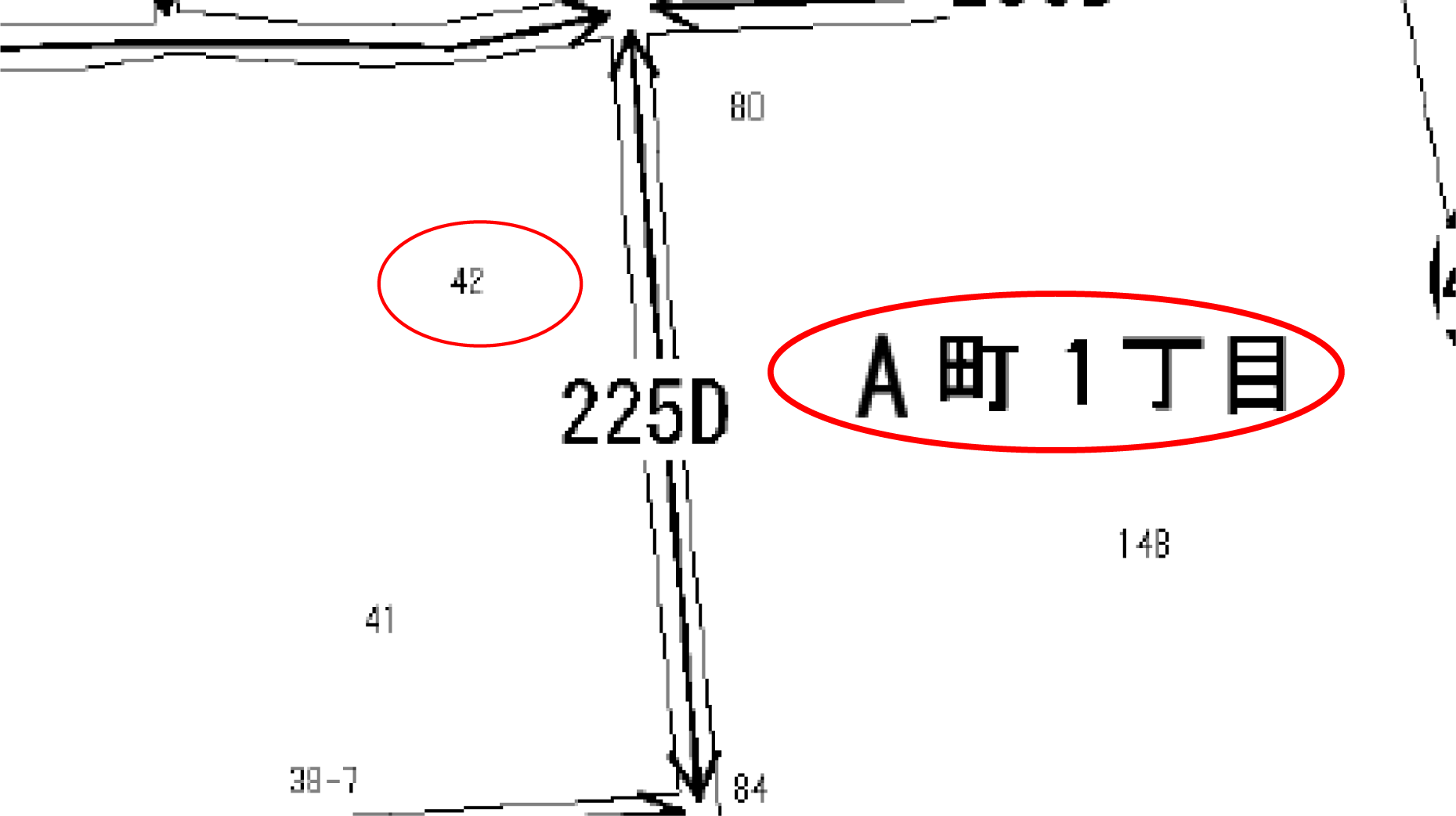

下図の赤丸がついているのが、住所表示です。この場合は町丁名が「A町1丁目街区番号」が「42」になります。

この住居表示をもとに、評価したい土地が面する路線を探します。例えば、A町1丁目42の土地は225Dと書かれた路線に面していることが分かります。

路線価方式による相続税評価額の調べ方 ②価格補正

土地の利用価値はその形状や路線への面し方で大きく変わります。例えば、間口が狭かったり細長い土地は使いにくいですし、2つの路線に面した土地は利便性が高いです。

このような土地の特徴について価格補正を行い、適切な評価額を算出します。

奥行価格補正

長方形の土地の価格は、奥行きの距離に応じて補正を行います。評価したい土地の奥行きが、地区区分の標準に対して長い場合や短い場合には路線価が減額されます。

奥行価格の補正を行うには、国税庁の奥行価格補正率表から補正率を調べ、次の計算を行います。

例えば、普通商業・併用住宅地区で土地の奥行きが5mの場合は、標準的な奥行きのある土地に比べて評価額が8%下がります。

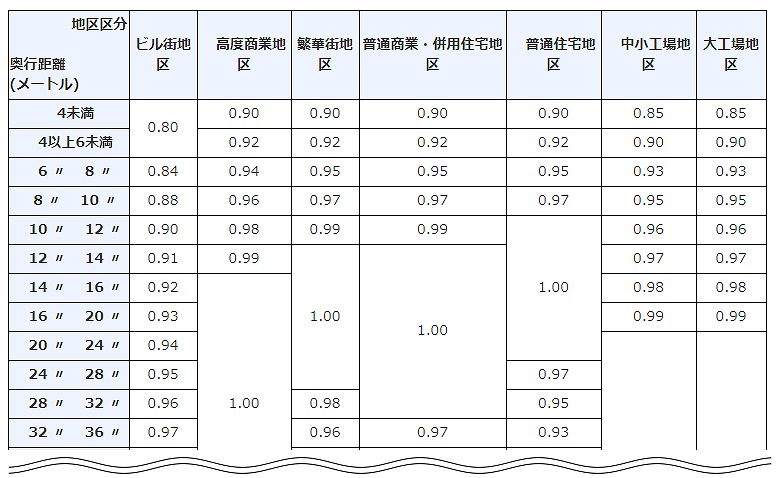

奥行価格補正率表

引用:奥行価格補正率表|国税庁

側方路線影響加算

正面と側方が路線に面する土地は、利便性が増すため評価額が上がります。このため、正面の路線価に応じた価格に、側方の路線による評価をプラスします。

2つの路線のうちどちらが正面に当たるかは、奥行を使って判断します。それぞれの路線価に対して奥行価格補正を行い、価格が高くなるほうが正面となります。

例えば、下図のような普通住宅地区であれば、

180,000円×1.00(普通住宅地区の15mの奥行価格補正率)=180,000

200,000円×0.93(普通住宅地区の35mの奥行価格補正率)=186,000

となるため、200,000円が正面路線価となります。

どちらが正面になるかが分かったら、次の計算を行います。

側方路線影響加算率はその地区区分により異なるため、次の側方路線影響加算率表を用います。例えば、繁華街地区の角地は利用価値が高いことから、普通住宅地区などに比べて加算率が高くなります。

側方路線影響加算率表

| 地区区分 | 加算率 | |

|---|---|---|

| 角地の場合 | 準角地の場合 | |

| ビル街地区 | 0.07 | 0.03 |

| 高度商業地区 繁華街地区 |

0.10 | 0.05 |

| 普通商業・併用住宅地区 | 0.08 | 0.04 |

| 普通住宅地区 中小工場地区 |

0.03 | 0.02 |

| 大工場地区 | 0.02 | 0.01 |

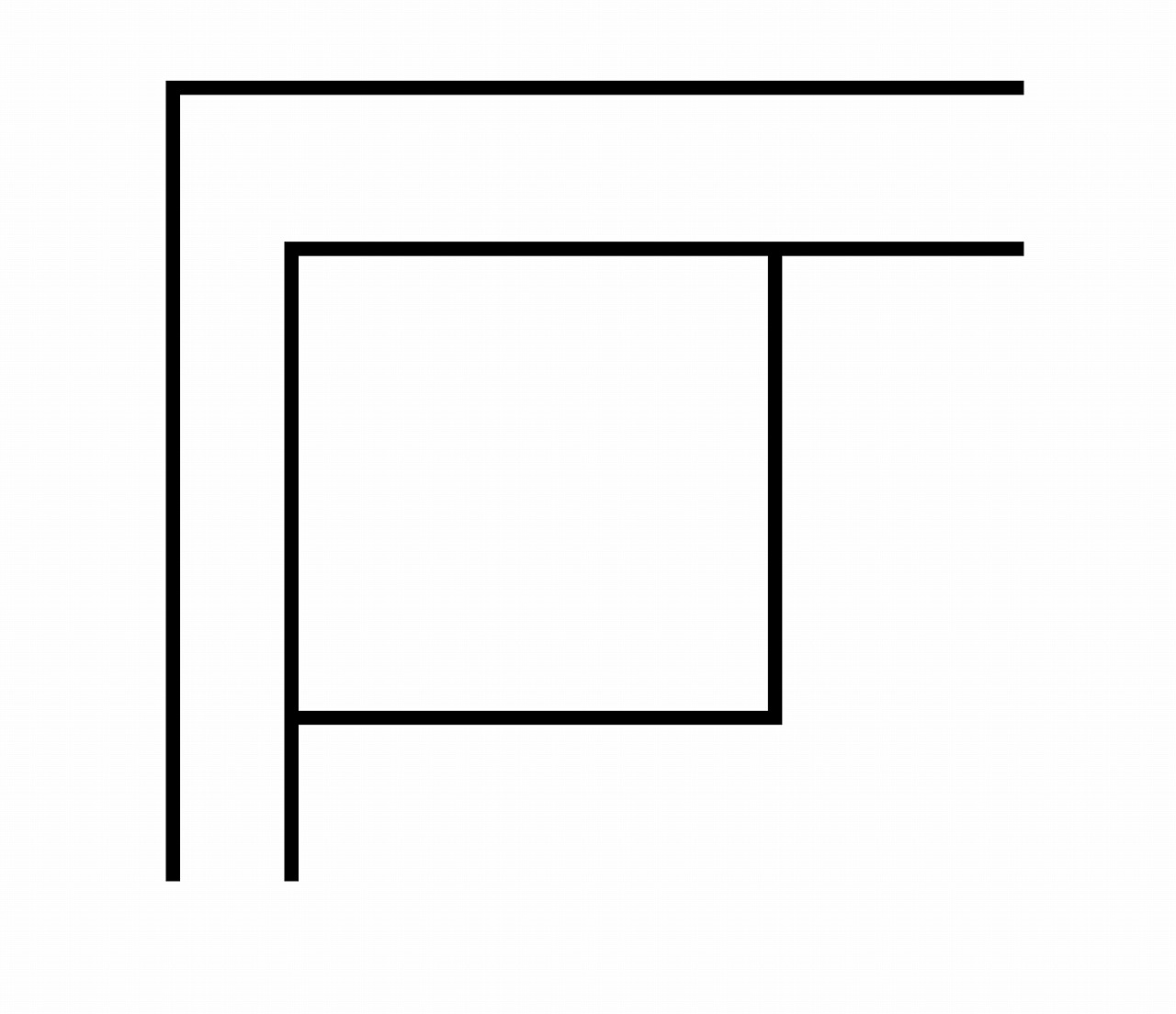

なお準角地は、下図のように1つの路線の曲がり角の内側に位置するものをいいます。

二方路線影響加算

正面と側方に路線がある場合と同様に、正面と裏面に路線がある土地も評価は高くなります。2つの路線のうち、路線価が高い方が正面となります。正面が決まったら次の計算を行います。

二方路線影響加算率表

| 地区区分 | 加算率 |

|---|---|

| ビル街地区 | 0.03 |

| 高度商業地区 繁華街地区 |

0.07 |

| 普通商業・併用住宅地区 | 0.05 |

| 普通住宅地区 中小工場地区 大工場地区 |

0.02 |

間口狭小補正

路線に接する間口が狭い土地は利用価値が下がるため、評価減を行います。

間口狭小となる間口距離は、地区区分により異なります。例えば普通商業・併用住宅地区は、間口が6m未満の場合に間口狭小に該当します。

間口が狭小な土地の評価額は、次の式で計算します。

例えば、間口が4m以下の普通住宅地区の土地は間口狭小補正率が0.90となるため、路線に広く面している場合に比べて評価額は10%下がります。

間口狭小補正率表

| 間口距離(m) | 地区区分 | ||||||

|---|---|---|---|---|---|---|---|

| ビル街地区 | 高度商業地区 | 繁華街地区 | 普通商業・ 併用住宅地区 | 普通住宅地区 | 中小工場地区 | 大工場地区 | |

| 4未満 | – | 0.85 | 0.90 | 0.90 | 0.90 | 0.80 | 0.80 |

| 4以上6未満 | – | 0.94 | 1.00 | 0.97 | 0.94 | 0.85 | o.85 |

| 6以上8未満 | – | 0.97 | 1.00 | 0.97 | 0.90 | 0.90 | |

| 8以上10未満 | 0.95 | 1.00 | 1.00 | 0.95 | 0.95 | ||

| 10以上16未満 | 0.97 | 1.00 | 0.97 | ||||

| 16以上22未満 | 0.98 | 0.98 | |||||

| 22以上28未満 | 0.99 | 0.99 | |||||

| 28以上 | 1.00 | 1.00 | |||||

奥行長大補正

いわゆる「うなぎの寝床」のような細長い土地も、利用用途が限られるため評価額が下がります。

奥行きが長大な宅地とは、奥行距離を間口距離で割った数で判断します。高度商業地区、繁華街地区、普通商業・併用住宅地区、中小工場地区であれば3以上だと奥行長大となります。

奥行きが長大な土地の評価額は、次の式で計算します。

奥行長大補正率表

| 奥行距離÷間口距離 | 地区区分 | ||||

|---|---|---|---|---|---|

| ビル街地区 | 高度商業地区 繁華街地区 普通商業・併用住宅地区 |

普通住宅地区 | 中小工場地区 | 大工場地区 | |

| 2以上3未満 | 1.00 | 1 | 0.98 | 1 | 1.00 |

| 3以上4未満 | 0.99 | 0.96 | 0.99 | ||

| 4以上5未満 | 0.98 | 0.94 | 0.98 | ||

| 5以上6未満 | 0.96 | 0.92 | 0.96 | ||

| 6以上7未満 | 0.94 | 0.90 | 0.94 | ||

| 7以上8未満 | 0.92 | 0.92 | |||

| 8以上 | 0.90 | 0.90 | |||

間口が狭く細長い土地は間口狭小補正と奥行長大補正を併用することが可能で、次の計算式で算出することができます。

例えば、間口が4m奥行きが12mの普通住宅地区の土地は

12m(間口)÷4m(奥行)=3(奥行長大補正率0.96)

0.94(間口狭小補正率)×0.96(奥行長大補正率)=0.9024

となるため、標準的な奥行や間口の場合と比べて評価が9.76%下がります。

がけ地補正

土地の一部ががけになっているとその部分は通常の用途で使えないため、評価減を行います。がけ地補正率は、がけになっている部分の面積が総面積に占める割合とがけがある方角により変わり、次の計算式を用います。

例えば、南側の20%をがけが占めていた場合、がけがない場合と比較して評価額は8%下がります。

| がけ地地積÷総地積 | 地区区分 | |||

|---|---|---|---|---|

| 南 | 東 | 西 | 北 | |

| 0.10以上0.20未満 | 0.96 | 0.95 | 0.94 | 0.93 |

| 0.20以上0.30未満 | 0.92 | 0.91 | 0.90 | 0.88 |

| 0.30以上0.40未満 | 0.88 | 0.87 | 0.86 | 0.83 |

| 0.40以上0.50未満 | 0.85 | 0.84 | 0.82 | 0.78 |

| 0.50以上0.60未満 | 0.82 | 0.81 | 0.78 | 0.73 |

| 0.60以上0.70未満 | 0.79 | 0.77 | 0.74 | 0.68 |

| 0.70以上0.80未満 | 0.76 | 0.74 | 0.70 | 0.63 |

| 0.80以上0.90未満 | 0.73 | 0.70 | 0.66 | 0.58 |

| 0.90以上 | 0.70 | 0.65 | 0.60 | 0.53 |

不整形地補正

同じ面積であれば正方形に近いほど利用価値が高いため、土地の形が三角形などの不整形地は評価減を行います。

不整形地の評価方法は何種類かありますので、詳細は国税庁のホームページ「不整形地の評価」をご確認ください。

無道路地補正

道路に面していない土地を無道路地といいます。実際には隣接する土地を通行させてもらうため利用することは可能ですが、建物を新たに建てることや、既存の建物を壊して建て直すことができないなど、利用が制限されるため評価額が下がります。

無道路地の価額は、実際に利用している路線の路線価に基づき不整形地の評価または地積規模の大きな宅地の評価によって計算した価額から、その価額の40%の範囲において、無道路地について建築基準法その他の法令において規定されている建物を建築するために必要な道路に接すべき最小限の間口距離の要件に基づいて最小限の道路を開設する場合のその通路に相当する部分の価額を控除した価額によって評価します。

無道路地の評価額は次の手順で計算します。

①無道路地から建築基準法上の道路に面するように通路を開設すると仮定する

②無道路地と道路に面している前面宅地を1つの土地として評価し、奥行価格補正を行う

③②から前面宅地の奥行価格補正後の価額を差し引いて不整形地補正などを行い、不整形地補正後の評価額を求める

④不整形地補正後の評価額から、①で仮定した通路部分の価額を差し引く

詳細は、国税庁のホームページ「無道路地の評価」をご確認ください。

路線価方式による相続税評価額の調べ方 ③自用地以外の評価

相続するのは被相続人自身が所有し、使用していた土地だけとはかぎりません。貸宅地として貸していたり、借りた土地に住宅を建てている場合もあります。

また、自宅の土地の一部が私道となっている場合などもあります。このような場合の相続税の評価額を見ていきましょう。

貸宅地や借地権の評価

貸している土地に建物が建っている場合、土地所有者であっても使用が制限されます。一方借りた土地に建物を建てた場合、建物が存在する間は借地借家法等で保護されます。このため、貸している場合はその分評価額が下がり、借りている場合は自分の土地でなくても相続税の課税対象となります。

路線価の数字の後ろにあるアルファベットが借地権割合を示します。例えばCであれば借地権割合は70%です。

貸宅地評価額と借地権評価額は足すと自用地評価額になるため、次の計算式で計算することができます。

なお、土地を無償で貸している場合は自用地価格で評価し、借地権の評価額はゼロとなります。

私道やセットバックの評価

私道とは、個人や法人が所有する私有地の一部に設置された道路状の土地をいいます。私道には通り抜けられるようになっていて不特定多数が使用するものと、私道の先が袋小路になっていて特定の人が通行に使うものがあります。

不特定多数が使用する私道は評価額がゼロになり、特定の人が使用する私道は30%相当の評価となります。

セットバックとは、建物に接している道路の幅を4m以上確保するために、道路の端を自分の敷地側に後退させることをいいます。

建築基準法により、4m以上の幅の道路に面していないと建物を建てることができません。しかし、古くからある住宅街では幅4m以下の道路も少なくないため、そうした土地で家を建て替える際は、セットバックが必要となります。

すでにセットバックが完了している土地は、セットバック部分について私道と同様の評価を行います。

セットバックが完了していない土地については、後退すべき部分の評価額を70%減額することができます。

相続税路線価の計算例

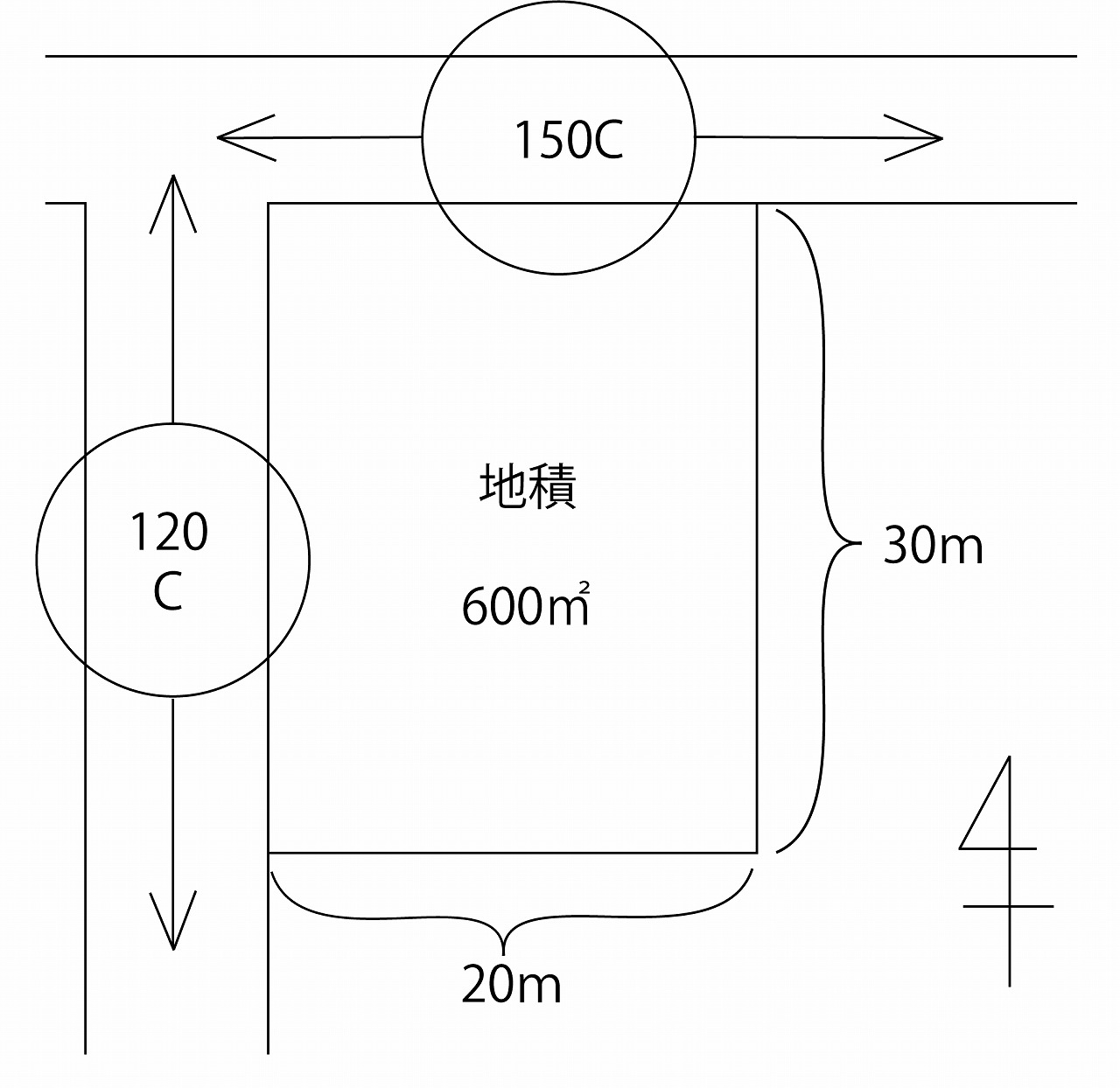

それでは、実際に次の土地の相続税評価額を計算してみましょう。

正面路線価の判定

まず、どちらの路線が正面になるかを決定します。路線価に奥行価格補正率を乗じ、大きい方が正面となります。上の図は普通商業・併用住宅地区のため、どちらの路線も奥行補正率は1.00になるので、

北側路線 150,000円×1.00=150,000円

西側路線 120,000円×1.00=120,000円

となり、正面路線価は150,000円となります。

側方路線影響加算

次に、側方路線による加算額を求めます。普通商業・併用住宅地区における角地の側方影響加算率は0.08のため、

120,000円(側方路線価)×1.00(奥行価格補正率)×0.08(側方影響加算率)=9,600円

となります。

土地全体の評価額の計算

正面路線価に側方路線影響加算を行った額が1㎡当たりの価格となるため、

(150,000円+9,600円)×600㎡(地積)=95,760,000円

上の図が自用地だった場合の相続税評価額は、95,760,000円になります。

自用地以外の相続税評価額

この土地を借りて家を建てていた場合、この路線の借地権割合は70%のため、

95,760,000円(自用地の価額)×70%(借地権割合)= 67,032,000円

借地権の相続税評価額は67,032,000円になります。

相続税路線価に関するQ&A

路線価を使った相続税評価額の算出方法を中心に解説してきましたが、それ以外のよくある質問についてお答えします。

Q:1筆の土地を別の用途で使っている場合は?

宅地は、登記簿上の「1筆」ごとではなく、利用単位ごとに評価します。

たとえば、自宅の敷地の一部を貸宅地にした場合、現状の自宅部分と貸宅地部分でそれぞれ別に評価を行います。

Q:自分で計算するのが難しいときは?

路線価による相続税評価額の算出は、税理士に依頼することが可能です。きれいな長方形の土地であれば、自分で相続税評価額を算出するのはさほど難しくありません。しかし多くの場合補正が必要で、計算は複雑になります。

相続税評価額の計算を間違えていた場合、高く申告していても税務署は指摘してくれません。一方安く申告すると、後日税務調査により追徴課税が発生することが想定されます。このため、とくに高額な土地を相続する場合には、税理士に評価を依頼したほうが良いでしょう。

また、路線価の補正を行う以外にも、相続税の評価額を下げられる場合があります。

例えば、道路や周囲の宅地と高低差がある土地や、線路近くの騒音のある土地、忌み施設(墓地、火葬場、ごみ焼却場、屠畜場等)に隣接している土地などは評価を下げられる可能性があるため、税理士への相談をおすすめします。

まとめ

路線価について簡単にまとめると、次の通りです。

- 路線価は、道路に面する標準的な宅地の1㎡当たりの価額

- 市街地にある宅地の相続税及び贈与税の評価額は、路線価を用いて算出する

- 間口が狭い、奥行きが長いなどの使いにくい土地や、2つ以上の路線に面した利便性の高い土地は評価額を調整する

- 貸している土地や借地権の相続税評価額も、路線価を用いて計算できる

土地の相続税評価額は、路線価を使って計算できますが、多くの人が難しいと感じるのではないでしょうか。正しく相続税を申告するために、土地の評価は税理士に依頼することをおすすめします。

いい相続ではお近くの専門家との無料相談をご案内することが可能です。土地の相続でお困りの方はお気軽にご相談ください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続税に関する他の記事

-

現預金のみの遺産が一番損⁉相続財産ケース別チェックポイント

現預金のみの遺産が一番損⁉相続財産ケース別チェックポイント

-

農地の相続税には、納税猶予特例の 活用がおすすめ!

農地の相続税には、納税猶予特例の 活用がおすすめ!

-

相続税の修正申告が必要なケースとペナルティー、加算税と延滞税

相続税の修正申告が必要なケースとペナルティー、加算税と延滞税

-

多すぎる弔慰金は相続税の課税対象となることも!?知っておきたい弔慰金と死亡退職金のこと

多すぎる弔慰金は相続税の課税対象となることも!?知っておきたい弔慰金と死亡退職金のこと

-

相続税の計算で相続財産から控除できる葬式費用とは?

相続税の計算で相続財産から控除できる葬式費用とは?

-

2月23日は税理士記念日|記念日の由来と相続相談するときの注意点

2月23日は税理士記念日|記念日の由来と相続相談するときの注意点

-

相続税還付|納め過ぎた税金が戻ってくる?還付請求のポイントと手続きの流れ

相続税還付|納め過ぎた税金が戻ってくる?還付請求のポイントと手続きの流れ

-

相続税は電子申告が可能に!e-Taxで提出する際の注意点とは?

相続税は電子申告が可能に!e-Taxで提出する際の注意点とは?

-

相続税の障害者控除の税額控除に必要な適用要件と控除額算出方法

相続税の障害者控除の税額控除に必要な適用要件と控除額算出方法

-

相続税対策を税理士に依頼するケースと依頼内容|税理士の選び方や相場は?

相続税対策を税理士に依頼するケースと依頼内容|税理士の選び方や相場は?