札幌市手稲区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

北海道札幌市は政令指定都市で10の行政区で構成されます。北海道の人口の半数近くが集中する大都市です。手稲区は、市の北西部に位置し、手稲区のシンボル的存在の手稲山をはじめ多くの公園や緑地があり、自然に恵まれたエリアです。このような特徴のある札幌市手稲区で相続が発生した際に相続税を計算するための参考になる路線価をご紹介します。

相続税申告をするとき、相続財産の中に不動産がある場合はお金に換算する必要があり、その計算でよく使われるのが路線価です。

この記事では、相続税申告をするための税務署の情報や評価額の出し方、相続税の計算方法もご紹介します。

札幌市手稲区の相続税路線価

札幌市手稲区における令和5年の住宅地域の相続税路線価の平均は約5.6万円/㎡※です。

※該当エリアの標準地周辺の敷地利用の現況や利用状況等が主に住宅の場合の平均です。

札幌市手稲区の主な駅エリアの路線価

札幌市手稲区の主な駅周辺の相続税路線価を紹介します。

| 駅名 | 相続税路線価 |

|---|---|

| ほしみ駅(星置1条8-4-21) | 48,000円 |

| 稲積公園駅(前田2条4-1-8) | 80,000円 |

| 稲積公園駅(富丘2条3-14-3) | 58,000円 |

| 稲穂駅(稲穂4条4-22-7) | 38,000円 |

| 手稲駅(富丘1条7-5-23) | 86,000円 |

| 手稲駅(前田2条11-9-16) | 86,000円 |

| 手稲駅(手稲本町2条5-10-24) | 69,000円 |

| 星置駅(稲穂2条7-14-20) | 68,000円 |

| 星置駅(星置1条1-14-22) | 62,000円 |

| 発寒駅(新発寒3条2-3-19) | 66,000円 |

ご自身で相続税路線価を調べたい方は、国税庁の「財産評価基準書路線価図・評価倍率表」で確認できます。

路線価とは

路線価とは、道路に面している土地の1平方メートルあたりの評価額のことを指します。

国税局が全国の民有地についてその年の1月1日時点における土地等の評価額の基準となる路線価を定めて毎年7月頃に公開しています。

なお、単に路線価という場合は相続税路線価のことを指すことが多いですが、固定資産税路線価を指すこともあります。

路線価と公示価格

公示価格という言葉をよく耳にしますが、路線価と公示価格は密接な関係があります。なぜなら、路線価は、地価変動を考慮したうえで「地価公示価格等を基にした価格の80%程度」を目途に定められているからです。

つまり、路線価は、公示価格×80%でおおよその検討をつけることができます。

なお、公示価格は国土交通省が毎年3月下旬頃に発表しています。

路線価と固定資産税評価額

不動産を持っている人は毎年固定資産税納税通知書が送られてきます。その中に固定資産税評価額が記載されています。

固定資産税は固定資産税路線価(固定資産税評価額=固定資産税路線価×土地面積)をベースに計算されているのですが、この固定資産税路線価は「公示地価の70%程度」です。

ただし、路線価と公示価格は毎年公表されますが、固定資産税路線価の評価替えは3年に1回(4月頃)なので。時期によっては公示地価の70%程度とは大きく異なる可能性があります。

札幌市手稲区の税務署

相続税申告書の提出先は被相続人が亡くなったときの住所地を管轄する税務署に提出します。郵送での申請も可能です。

税務署で相続税の申告や納税をしますが、納税は銀行でおこなう場合もあります。

不動産の「固定資産評価証明書」は、札幌市の場合は住まいの区や固定資産の所在区等にかかわらず市税事務所で請求できます。市税に関する詳細についての問い合わせはお住まいの区の管轄の市税事務所に問い合わせます。(令和6年8月現在)

札幌西税務署 〒063-0824 札幌市西区発寒(はっさむ)4条1丁目7番1号(札幌市の管轄地域:中央区の一部・西区・手稲区)

西部市税事務所 〒063-8641 札幌市西区琴似3条1丁目1-20コトニ3・1ビル 2階(管轄:西区・手稲区)

税務署が特定の税理士を斡旋することはありませんので、税理士を探している方はe税理士へご相談ください。

路線価方式による相続税評価額の出し方

ここからは、路線価方式による相続税評価額の出し方についてご説明します。

路線価方式では、対象の土地に面する路線に割り当てられた路線価をもとに、面積や形状などから価格を算出します。計算するための準備や路線価図の見方など、順を追って説明していきます。

資料の収集

固定資産税の納税通知書

まずは固定資産税の納税通知書で、土地の面積を確認します。納税通知書が見つからない場合は、市区町村役場で名寄帳を取得します。名寄帳は特定の人が所有する不動産の一覧表で、市区町村内にある被相続人名義の不動産を、固定資産税の課税・非課税に関わらず全て把握することが可能です。

路線価図

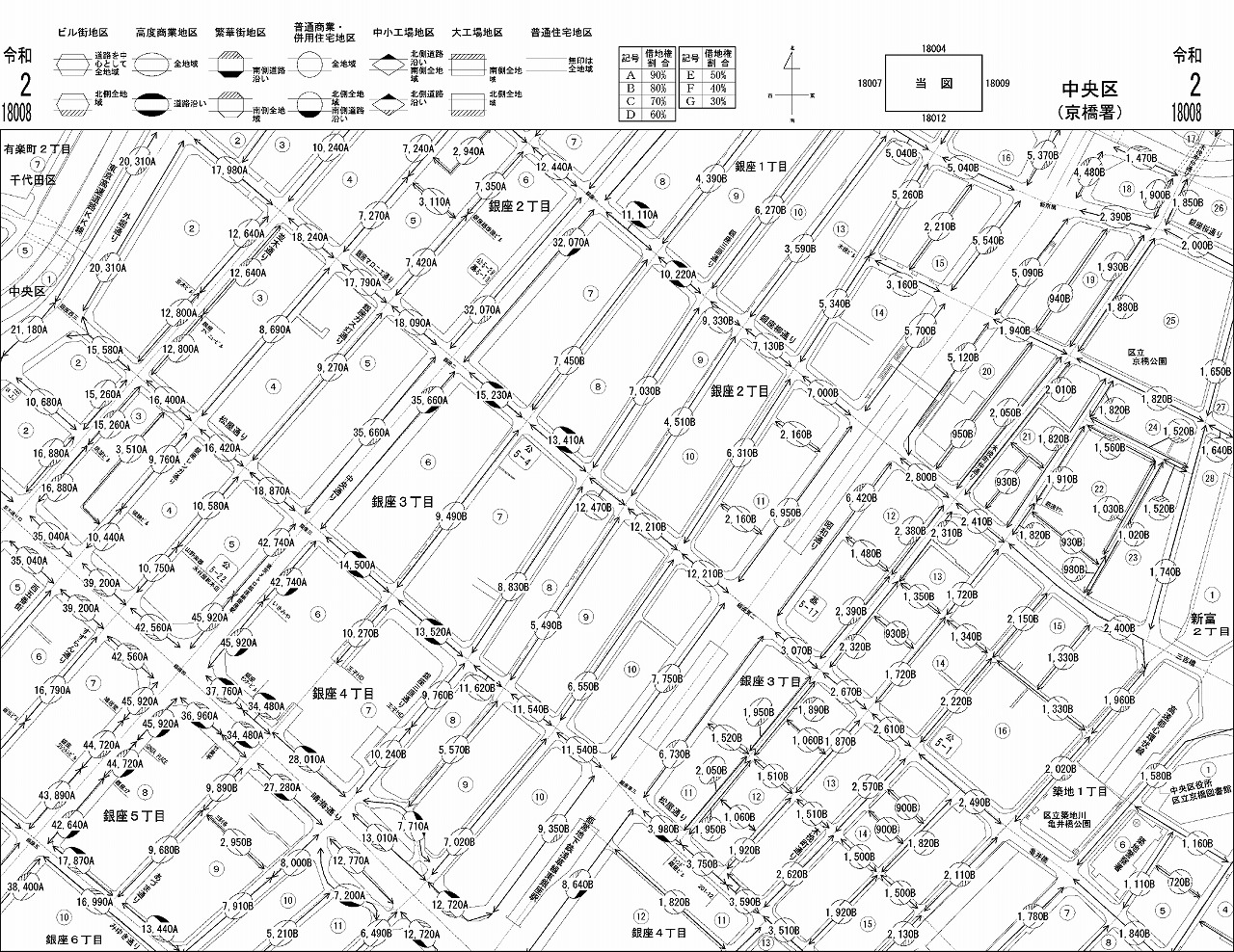

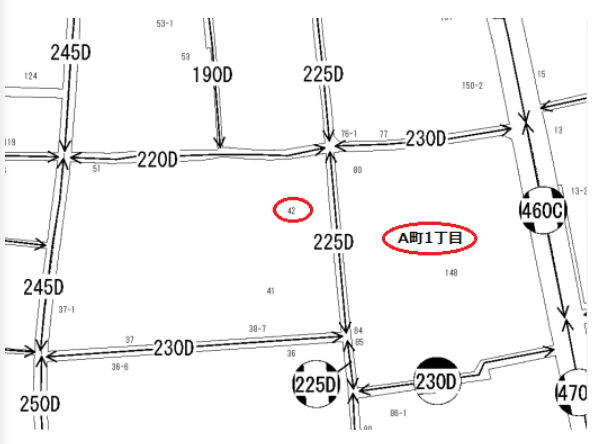

次に評価したい土地の路線価図を用意します。路線価図は各地の国税局や税務署で閲覧できるほか、国税庁の財産評価基準書のウェブサイトからも確認が可能です。ページ内に表示された日本地図で調べたい土地の都道府県をクリックすると、その都道府県の財産評価基準書目次に移ります。そこで路線価を選び、市区町村、町名と進んでいくと、最終的に次のような路線価図が開きます。

路線価図の見方

路線価図には、路線に対して数字や記号が振られています。それぞれの記号等が示す内容を見ていきましょう。

路線価の単位

後ろにアルファベットの付いた数字が路線価です。

路線価は、1㎡当たりの価額を千円単位で表示してあります。例えば、500Cと振られた路線に面している土地であれば、1㎡当たり500,000円になります。

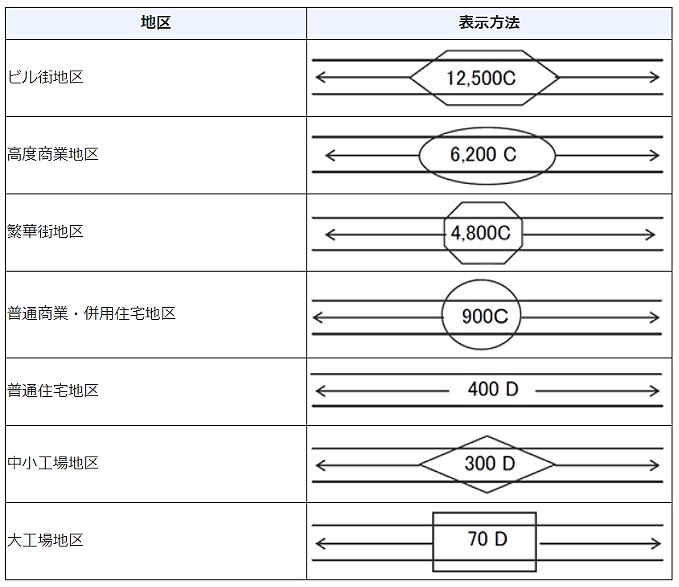

地区区分

路線価を囲む記号は地区区分を示しています。丸などで囲まれていない場合は普通住宅地区となります。

引用:路線価図の説明|国税庁

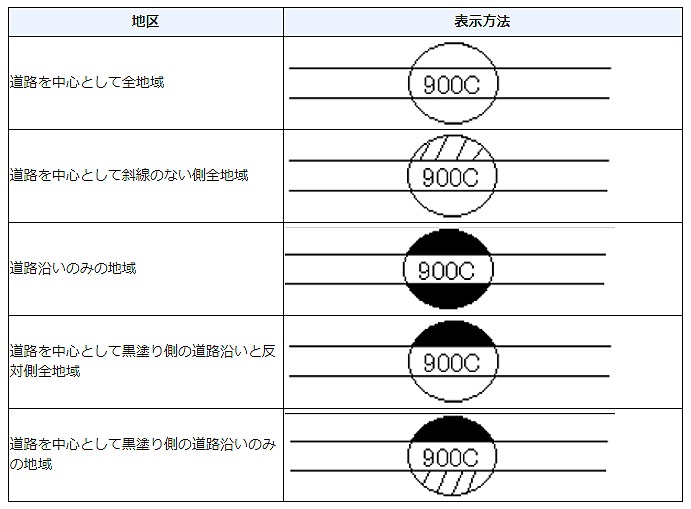

地区区分には、一部が黒や斜線で塗られているものがあります。黒塗りの場合は、黒塗り側の路線の道路沿いのみがその地区区分に該当します。一方、斜線の場合はその地区区分は「斜線」側の路線には該当しません。何も塗られていない場合、その地区区分はその路線全域に該当します。

普通商業・併用住宅地区を示す地区区分は、次のようになります。

引用:路線価図の説明|国税庁

借地権割合

路線価の後についているアルファベットは借地権割合を示します。例えばCであれば、借地権の相続税評価額は自分で利用している土地(自用地)の70%になります。

| 記号 | A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|---|

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

住居表示

下図の赤丸を付けた数字等が住所表示です。「42」と書かれた場所は町丁名が「A町1丁目街区番号」が「42」になります。この住居表示をもとに、評価したい土地が接する路線を探します。

例えば、A町1丁目42の土地は220D及び225Dと書かれた路線に接していることが分かります。

価格の調整

路線価は1㎡あたりの土地の価格を表しますが、単純に面積を掛けるだけで相続税評価額を割り出すことはできません。

形状や路線への接し方で土地の利用価値は大きく変わります。例えば、奥行きは長すぎても短すぎても利用しにくいですし、2つの路線に接していると利便性が高まります。

このため、土地の特徴について価格補正をおこない、適切な評価額を算出します。

評価額は次のような項目について調整をおこないます。

- 奥行価格補正

- 奥行きが地区区分の標準に対して長い場合や短い場合に減算

- 側方路線影響加算

- 正面と側方が路線と接している場合に加算

- 二方路線影響加算

- 正面と裏面が路線と接している場合に加算

- 間口狭小補正

- 路線と接している距離が短い場合に減算

- 奥行長大補正

- 奥行きが長い場合に減算

- がけ地補正

- 土地の一部ががけ地になっていて通常の用途に使えない場合に減算

- 不整形地補正

- 三角地などいびつな形の土地の場合に減算

- 無道路地補正

- 建築基準法上の道路に接していない場合に減算

路線価方式による相続税評価額の計算方法

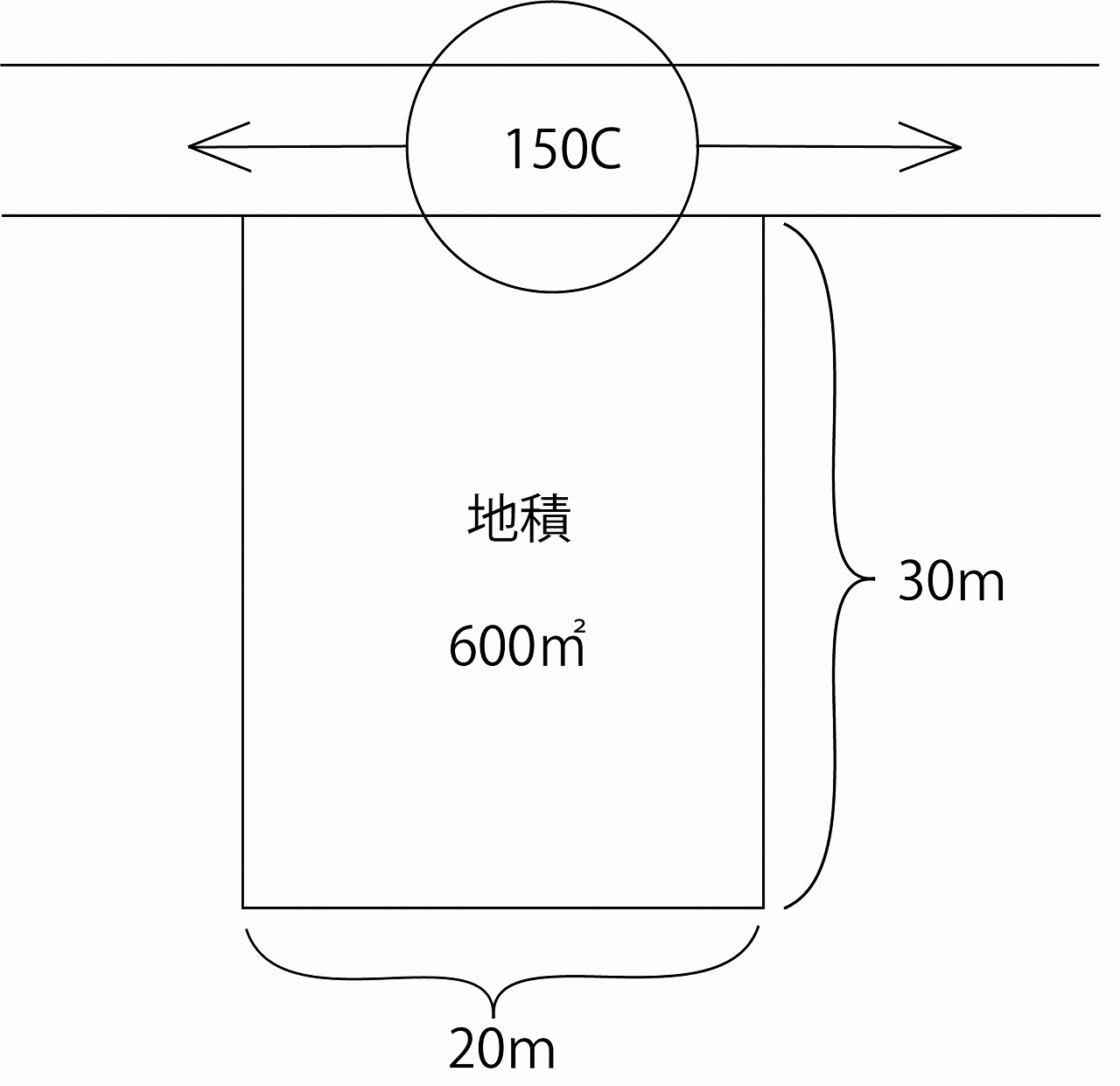

それでは、下の図の相続税評価額を求めてみましょう。

路線上の丸の中に150Cとあるため、この土地は普通商業・併用住宅地で、面する土地の価格は150,000円/1㎡ということがわかります。普通商業・併用住宅地における奥行30mの補正率は1.00のため、この土地の相続税評価額は以下の通りです。

路線価での計算については「相続税と路線価|路線価方式による土地の評価方法、路線価図の見方、相続税評価額の計算方法」で詳しく紹介しています。

相続税の申告方法

相続税の申告は、亡くなった人(被相続人)の財産が一定額以上の場合に必要となります。

申告するまでの大きな流れは以下のとおりです。

- 相続人の確定

- 相続財産の確定

- 財産目録の作成

- 必要書類の収集

- 相続税申告書の作成

- 相続税申告書の提出

次からは相続税申告をするための相続税の計算方法を説明していきます。

相続税の計算方法

相続税は分割方法で税額が変わってしまうため、単純に各相続人のが取得した財産額に税率を掛けただけでは計算できません。まず、法定相続分通りに相続をした場合の相続税の総額を求め、その後に各相続人の相続財産に応じてそれぞれの相続税額を決定します。

相続税計算の流れは、次のようになります。

①遺産総額の計算

遺産の総額(課税価格)は、財産を取得した各相続人がそれぞれ取得した財産の評価額です。課税価格は次の手順で計算します。

- 相続した財産の評価額を計算する

- みなし相続財産の金額から非課税金額を引いたものを加える

- 相続時精算課税制度を利用した贈与財産の評価額を加える

- 葬式費用や債務を引く

- 相続開始前3年以内(もしくは7年以内)に贈与された財産の評価額を加える

②基礎控除の計算

次に基礎控除額を計算します。基礎控除額は次の計算式で求めます。

③相続税の総額を計算

相続税の総額は、課税価格の合計から基礎控除額を引いた額を法定相続分の通りに分割したと仮定して計算します。

相続税の総額は次の手順で計算します。

- 課税価格の合計額から基礎控除額を引き、課税遺産総額を出す

- 課税遺産総額に各法定相続人の法定相続分を掛け、各法定相続人の仮取得金額を出す

- 各法定相続人の仮取得金額に税率を掛け、各法定相続人の仮相続税額を求める

- 各法定相続人の仮相続税額を合計し、相続税の総額を出す

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

④相続税の総額を取得割合で分ける

各相続人の税額は、相続税の総額にそれぞれが取得した財産割合をかけて算出します。

例えば、相続財産の半分取得した場合、「相続税の総額×1/2」で計算できます。

⑤相続人ごとの税額を計算

被相続人との関係や個々の事情により、各相続人の最終的な税額は変わります。

相続税額の加算

被相続人の配偶者と1親等の血族以外は、相続税が2割加算となります。子どもがすでに亡くなっていて孫が代襲相続する場合は対象外になりますが、養子となった直系卑属(孫養子など)は2割加算の対象になります。

相続税の税額控除

主な相続税申告の控除(税額軽減)は以下のとおりです。

| 適用対象となる相続人 | 控除できる金額 | |

|---|---|---|

| 配偶者の税額軽減 | 配偶者 | 1億6,000万円か法定相続分のどちらか多い金額まで |

| 贈与税額控除 | 過去3年以内(もしくは7年)に贈与税を払った相続人 | 相続人が過去3年以内(もしくは7年)に支払った贈与税の金額 |

| 未成年者の税額控除 | 未成年者の相続人 | 10万円 × その未成年者が満18歳になるまでの年数*2 |

| 障害者の税額控除 | 障害のある相続人 | (一般障害者)10万円×その障害者が満85歳になるまでの年数*2 (特別障害者)20万円×その障害者が満85歳になるまでの年数*2額 |

| 相次相続控除 | 過去10年以内に相続税を払った相続人 | 最初の相続でかかった相続税の一部 |

| 外国税額控除 | 外国にある相続財産を相続し、外国で相続税に相当する税金を支払った相続人 | 外国で支払った相続税に相当する税金の額と相続税額のうち海外の財産にかかる分のどちらか少ない額 |

| 相続時精算課税制度を選択したときの贈与税控除 | 相続時精算課税制度の特別控除を越えて贈与された相続人 | 相続時精算課税制度を利用した際に支払った贈与税 |

*2 未成年者の税額控除及び障害者の税額控除の年数は、1年未満の期間は切り上げます。

まとめ

以上、路線価と相続税申告について解説しました。

相続税は計算自体も非常に複雑ですので、ご自身だけで計算するのが不安な方も多いでしょう。また、相続税については、さまざまな控除制度があり、該当すれば納税額がぐんと安くなる場合もあります。疑問や不安のある方は一度相続税に詳しい専門の税理士に相談してみるのがおすすめです。

e税理士ではお近くの税理士との初回無料面談をご案内しておりますので、お電話またはメールフォームよりお気軽にお問い合わせください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

地域の路線価に関する他の記事

-

神戸市中央区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市中央区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

神戸市垂水区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市垂水区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

神戸市須磨区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市須磨区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

神戸市灘区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市灘区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

神戸市東灘区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市東灘区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

神戸市西区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市西区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

神戸市長田区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市長田区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

神戸市北区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市北区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

神戸市兵庫区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

神戸市兵庫区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

-

札幌市西区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】

札幌市西区エリアの相続税路線価│評価額の出し方と申告方法【令和5年版】